Un mundo sin calificadoras de riesgo (3)

«¿Qué pasaría si las calificadoras de riesgo dejaran de existir? Es una pregunta que aún pocos nos hacemos hoy en día, pero que nos lleva a reflexiones interesantísimas.» Así comenzaba el artículo que publicamos hace más de 2 años. Lamentablemente hoy es un debate que ocupa las portadas de los medios por motivos muy tristes, ya que se cuestiona el rol de las calificadoras única y exclusivamente porque han rebajado masivamente los ratings europeos. Esta misma reacción (la de la opinión pública e institucional) ya ocurrió con el downgrade del rating de Portugal, aunque en menor medida. Manda huevos que las corruptas e incompetentes calificadoras sean las más lúcidas en este mundo de locos endeudados. Os dejamos releer aquel breve artículo del 16 de Diciembre de 2009, parece que fue ayer, y después haremos varias reflexiones al respecto, algunas de las cuales ya comentamos en la segunda parte del artículo el pasado verano. Reflexiones que lamentablemente son tan vigentes como hace 4 años.

«¿Qué pasaría si las calificadoras de riesgo dejaran de existir? Es una pregunta que aún pocos nos hacemos hoy en día, pero que nos lleva a reflexiones interesantísimas.» Así comenzaba el artículo que publicamos hace más de 2 años. Lamentablemente hoy es un debate que ocupa las portadas de los medios por motivos muy tristes, ya que se cuestiona el rol de las calificadoras única y exclusivamente porque han rebajado masivamente los ratings europeos. Esta misma reacción (la de la opinión pública e institucional) ya ocurrió con el downgrade del rating de Portugal, aunque en menor medida. Manda huevos que las corruptas e incompetentes calificadoras sean las más lúcidas en este mundo de locos endeudados. Os dejamos releer aquel breve artículo del 16 de Diciembre de 2009, parece que fue ayer, y después haremos varias reflexiones al respecto, algunas de las cuales ya comentamos en la segunda parte del artículo el pasado verano. Reflexiones que lamentablemente son tan vigentes como hace 4 años.

«En primer lugar hay que decir que si no hubieran existido las calificadoras de riesgo, difícilmente se habría podido abusar de la colocación de las titulaciones de todo tipo de deuda a nivel global. Y eso es algo que nos habría evitado en gran medida la viralidad de los activos tóxicos que han infectado todo el sistema financiero y también el bolsillo de infinidad de inversorese e inversópatas (interesante releer el artículo «Financos e Inversópatas: Un cóctel explosivo» escrito hace 2 años y medio -hoy más de cuatro- justo antes del inicio del colapso financiero).

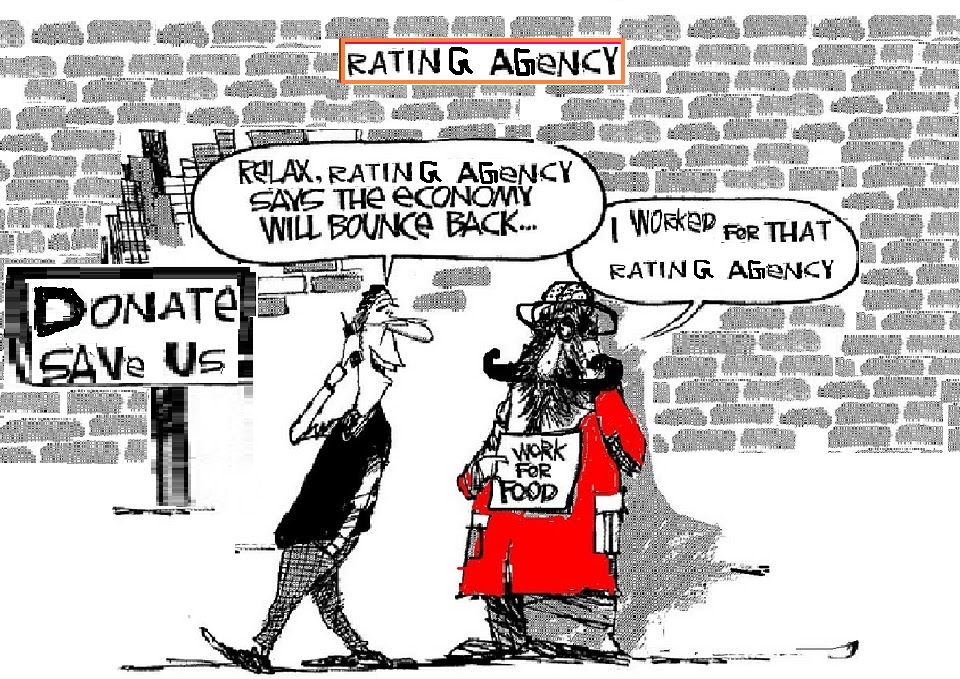

De rabiosa y lamentable actualidad este artículo escrito a finales de 2009, desde luego. Hoy el debate sobre la inconveniencia de las calificaciones crediticias está sobre la mesa debido al escozor que la Eurozona siente con el downgrade de diversos países europeos. Nada más. Desgraciadamente no se está cuestionando la conveniencia de tener o no unas empresas privadas que nos cuantifiquen algo tan complejo y subjetivo como el riesgo, no. Tan sólo se plantea crear otra calificadora, esta vez europea o no norteamericana, que sea más benévola con la crítica situación de quiebra periférica europea. Se reclama políticamente desde Europa la creación de más calificaciones tan fraudulentas, corruptas y prostituídas como las americanas, pero esta vez de un color que nos favorezca. Se esgrimen razonamientos nacionalistas, de estabilidad financiera, de falta de diversificación, de estabilización del Sistema, etc. Pero en ningún caso, lamentablemente, se cuestiona la validez ni la existencia de las calificadoras como tal.

De rabiosa y lamentable actualidad este artículo escrito a finales de 2009, desde luego. Hoy el debate sobre la inconveniencia de las calificaciones crediticias está sobre la mesa debido al escozor que la Eurozona siente con el downgrade de diversos países europeos. Nada más. Desgraciadamente no se está cuestionando la conveniencia de tener o no unas empresas privadas que nos cuantifiquen algo tan complejo y subjetivo como el riesgo, no. Tan sólo se plantea crear otra calificadora, esta vez europea o no norteamericana, que sea más benévola con la crítica situación de quiebra periférica europea. Se reclama políticamente desde Europa la creación de más calificaciones tan fraudulentas, corruptas y prostituídas como las americanas, pero esta vez de un color que nos favorezca. Se esgrimen razonamientos nacionalistas, de estabilidad financiera, de falta de diversificación, de estabilización del Sistema, etc. Pero en ningún caso, lamentablemente, se cuestiona la validez ni la existencia de las calificadoras como tal.

Recordemos que actualmente las empresas de calificación de riesgos no están registradas como tales, ni siquiera como auditoras. Sus calificaciones, que sirven de guía ciega y demente para todo el Sistema financiero global, legalmente no son más que opiniones periodísticas. Es decir, que no tienen mayor peso legal que cualquier opinión de un simple columnista. Y por lo tanto, sus responsabilidades legales ante calificaciones tan incompetentes y/o prostituídas como las sufridas en los pasados 4 años, son nulas. El absurdo es de tal calado que los fundamentos del Sistema se asientan despreocupada y temerariamente en meras «opiniones periodísticas» desde el punto de vista legal, que se han venido demostrando puros trileros desde la crisis sub-prime. Y no seré yo quien abogue por elevar las calificaciones crediticias a la altura de leyes universales, que es como son percibidas y tomadas por la mayoría del Sistema financiero mundiala, no, ni siquiera las elevaría a nivel de simples auditorías. El camino que debemos seguir es muy otro.

¿Acaso nos parece lógico que algo tan complejo como la cuantificación del Riesgo se pueda reducir de forma universal a un simplista y primitivo código de A, B o C? La medida del riesgo en el mundo financiero es y debe ser un complejísimo Arte. Y sin embargo las calificadoras, en un alarde de afinación, se limitan a añadir a las primitivas A, B y C otras secundarias a, b y c o numeritos como el 1, 2 o 3, y demás simbolitos que no hacen más que matizar la aberración de la mediocridad. Que ese código suministrado por «opiniones periodísticas» rija el concepto y el Arte de la medición del Riesgo del Sistema en su globalidad es demencial. Y lo peor es que no nos damos cuenta del surrealismo en el que vivimos.

¿Acaso nos parece lógico que algo tan complejo como la cuantificación del Riesgo se pueda reducir de forma universal a un simplista y primitivo código de A, B o C? La medida del riesgo en el mundo financiero es y debe ser un complejísimo Arte. Y sin embargo las calificadoras, en un alarde de afinación, se limitan a añadir a las primitivas A, B y C otras secundarias a, b y c o numeritos como el 1, 2 o 3, y demás simbolitos que no hacen más que matizar la aberración de la mediocridad. Que ese código suministrado por «opiniones periodísticas» rija el concepto y el Arte de la medición del Riesgo del Sistema en su globalidad es demencial. Y lo peor es que no nos damos cuenta del surrealismo en el que vivimos.

La pregunta que cabe hacerse es, como diría el Portugués universal (y no me refiero a Durao Barroso), ¿por qué?. ¿Cómo es posible que el Sistema en mayúsculas se apoye en calificaciones de riesgo que pretenden simplificar a un puñado de letras y numeritos la complejidad de la vida misma, del riesgo, de la predicción nada menos que de los sucesos futuros? La respuesta es que es más barato e infinitamente más cómodo que otros con prestigio midan el riesgo por nosotros. Ahorra costes de análisis (a priori), simplifica el trabajo y, lo más importante si cabe, exime de responsabilidad. Y todos debemos reconocer que estos tres argumentos que acabo de citar son demasiado tentadores para la mayoría de la especie humana, sobre todo para el mundo financiero, donde debemos incluír asesores, gestores, inversores, etc. Y si luego algo sale mal, blame it on the boogie! Porque el ser humano, por naturaleza, siempre tiende (salvo honrosas excepciones que acaban brillando muy por encima de los demás) a eximirse de toda responsabilidad, culpando de sus desgracias a terceros. Por eso, y también por la maleabilidad (sustantivo del verbo malear…) de las calificadoras de riesgo, éstas han sido beatificadas por gobiernos y manos fuertes, con el beneplácito del resto de mortales relacionados con el Sistema financiero, incluídos inversores y ahorradores.

Hace muchos años que los ratings dejaron de tener sentido en nuestros análisis en Cluster Family Office. Es cierto que nadamos a contracorriente y que a menudo chocamos contra limitaciones y coeficientes que están basados en esas opiniones periodísticas elevadas a categoría de dogmas de fe por todas las entidades financieras. Es una lucha desesperante y permanente contra muros de mediocridad. Pero como dijo Warren Buffett, cuando se retira la marea es cuando se ve quien nadaba desnudo. Y la marea se comenzó a retirar ya en el verano de 2007. Es más, posiblemente en este New Normal no volvamos a disponer de mareas lo suficientemente importantes como para que cubran nuestras vergüenzas.

Muchos parecen preferir tomarse la píldora azul y reclamar la creación de una agencia europea -éramos pocos y parió la abuela- que califique a martillazos aquello que nos convenga. Y quizá así sus alucinaciones les hagan creer que, como venía sucediendo en el Old Normal, la marea sube y les cubre sus miserias. Quizá cuando les llegue el agua al cuello se den cuenta de que debieron tomar la píldora roja, y que jamás debieron permitir que otros cuantificasen el riesgo asumido por ellos, a nivel personal y lo que es aún peor, para Clientes.

Os dejo finalmente con el slogan publicitario de Standar & Poors, que no tiene desperdicio, atención a las palabras en negrita:

“Standard & Poor’s is the world’s foremost provider of independent credit ratings, indices, risk evaluation, investment research and data. We supply investors with the independent benchmarks they need to feel more confident about their investment and financial decisions.”

“Standard & Poor’s is the world’s foremost provider of independent credit ratings, indices, risk evaluation, investment research and data. We supply investors with the independent benchmarks they need to feel more confident about their investment and financial decisions.”

Standard & Poor’s.

Al final va a ser que tenemos lo que merecemos.

[…] todos los inversores del planeta, y las calificadoras de riesgo (no os perdáis el artículo “Un mundo sin calificadoras de riesgo“), que tratan de lavar inútilmente su reciente historia de corrupción e ineptitud, van […]

Bolsa Economía Inversión- Gurusblog 17/01/2012[…] república bananera centroafricana? Los ratings eran considerados por la mayoría de inversores (y como dijimos en su momento, también por demasiados profesionales del sector) meros códigos indicativos de un rendimiento […]

Bolsa Economía Inversión- Gurusblog 17/01/2012[…] república bananera centroafricana? Los ratings eran considerados por la mayoría de inversores (y como dijimos en su momento, también por demasiados profesionales del sector) meros códigos indicativos de un rendimiento […]

La protección del patrimonio en el New Normal: “Debt Bomb” 17/01/2012[…] a menor plazo más solventes aunque peor considerados por las calificadoras de riesgo (sí, esas mismas prostitutas que, obedeciendo las voces de sus amos político-financieros, nos llevaron al colapso en […]

El principio del fin de la burbuja de deuda... y sus consecuencias. - Cluster Family Office 17/01/2012[…] a menor plazo más solventes aunque peor considerados por las calificadoras de riesgo (sí, esas mismas prostitutas que, obedeciendo las voces de sus amos político-financieros, nos llevaron al colapso en […]

El principio del fin de la burbuja de deuda… y sus consecuencias - ChatNews 17/01/2012