La perversión del asesoramiento

En primer lugar hemos de deciros que el tema que vamos a tratar hoy es complejo y que puede herir alguna sensibilidad profesional. Pero no es esa nuestra intención en absoluto, sino que nuestro interés se centra en clarificar una situación que hoy en día está generando mucha confusión y, lo que es más importante, que está perjudicando a las Familias con un cierto patrimonio. Tanto a las grandes fortunas como a los ahorradores menores. Por ello, hablaremos por ejemplo de los bonos convertibles del Santander, de las recientes declaraciones incendiarias de Greg Smith (ex-Goldman Sachs), de los tipos de activos que debe contener un patrimonio correctamente diversificado, de los reguladores españoles y luxemburgueses, de banca, de EAFIs, de Family Office, o de cómo distinguir entre un asesoramiento perverso de un asesoramiento comme il faut. Nos disculpamos, pues, por la extensión del post, pero hemos preferido publicarlo íntegramente para no tener que perder el hilo en mitad de las reflexiones que os proponemos a continuación.

En primer lugar hemos de deciros que el tema que vamos a tratar hoy es complejo y que puede herir alguna sensibilidad profesional. Pero no es esa nuestra intención en absoluto, sino que nuestro interés se centra en clarificar una situación que hoy en día está generando mucha confusión y, lo que es más importante, que está perjudicando a las Familias con un cierto patrimonio. Tanto a las grandes fortunas como a los ahorradores menores. Por ello, hablaremos por ejemplo de los bonos convertibles del Santander, de las recientes declaraciones incendiarias de Greg Smith (ex-Goldman Sachs), de los tipos de activos que debe contener un patrimonio correctamente diversificado, de los reguladores españoles y luxemburgueses, de banca, de EAFIs, de Family Office, o de cómo distinguir entre un asesoramiento perverso de un asesoramiento comme il faut. Nos disculpamos, pues, por la extensión del post, pero hemos preferido publicarlo íntegramente para no tener que perder el hilo en mitad de las reflexiones que os proponemos a continuación.

Hace unos días era portada de diversos medios económicos la protesta masiva de inversores a los que el Santander les vendió sus bonos convertibles a modo de inversión segura, sin riesgos. La cruda realidad es que ahora esos bonos deben canjearse obligatoriamente por acciones a más del doble de precio de su valor real de mercado. Por tanto, los ahorradores -que no especuladores- que compraron un bono de renta fija, con letra más o menos pequeña, se encuentran hoy ante una pérdida de más de la mitad de su dinero. O sea que las acciones deben subir aprox. un +125% para que los inversores se queden como estaban antes de comprar dichos bonos. Todo lo que no sea una subida del 125% es pérdida para estos ahorradores.

Es cierto que en muchos casos el riesgo de pérdidas abultadas, que la conversión obligatoria por acciones que el producto conlleva, debió ser explicada convenientemente a los inversores en el momento de la venta. Y que algunos de ellos aceptaron ese riesgo de que el precio de las acciones se desplomasen, siendo plenamente conscientes de ello. Pero no es menos cierto que en muchos casos eso no fue así, y la conversión por acciones fue un riesgo que no se explicó y/o comprendió suficientemente. Es más, en algunos casos se obvió y se subestimó maliciosamente el riesgo que suponía dicha conversión, dando a entender al incauto y mal asesorado inversor que estaba invirtiendo su dinero en un producto en el que era prácticamente imposible perder. ¿Por qué actúan así todos los bancos? La respuesta es muy simple: Porque de haber explicado de forma conveniente y explícita los riesgos que se asumían, no lo habrían podido vender tan masivamente.

Lamentablemente no ha sido la primera ni la última vez que la banca y sus empleados venden su pescado podrido como fresco, engañando por activa o por pasiva a sus clientes. Explícitamente o por omisión, pero siempre abusando de la confianza depositada en ellos, y en favor del beneficio de la entidad para la que trabajan. Es cierto que la presión laboral es enorme, y que si un empleado de banca -comercial o privada- deja de perpetrar las ventas que sus superiores le ordenan, no sólo deja de ascender en la jerarquía de la Organización sino que, tal y como está el patio, puede perder su puesto de trabajo en favor de alguien con menos escrúpulos a la hora de engañar a ahorradores. Y ya sabemos que los puestos de trabajo son hoy en día un tesoro irremplazable.

A la vista de la escasa ética y/o la presión que tienen los asesores bancarios, la pregunta del millón que cabe hacerse entonces es: ¿Puedo encontrar un asesoramiento mejor, que no me engañe y que vele exclusivamente por mis intereses? La respuesta es SÍ… pero pagando, lógicamente. Pero las cosas no son tan fáciles, porque ese pago por asesoramiento es una condición necesaria pero no suficiente. Y por tanto, la segunda cuestión que debemos abordar es si el precio que se paga es realmente a cambio de lo que esperamos. En primer lugar debemos averiguar si, a pesar de pagar por dicho asesoramiento, realmente no existe ningún conflicto de intereses encubierto, directo ni indirecto, y si podemos estar totalmente seguros de que los asesores velan en exclusiva por nuestra Familia. Pero ahí no acaba la cosa, a continuación deberemos comprobar con el tiempo si, a cambio de ese coste, los asesores están añadiendo Valor a nuestras inversiones. Y eso desgraciadamente no nos lo dirá el corto plazo sino, al menos, el medio plazo. Por tanto los asesores, además de ser pagados de nuestro bolsillo, deberán ser radicalmente honestos y competentes en todas las areas de nuestro patrimonio.

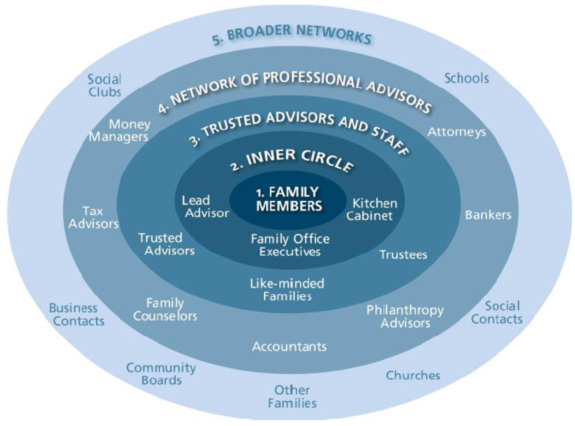

Llegados a este punto debemos recordar que las inversiones que nos propongan nuestros asesores deben abarcar todas las tipologías de inversión: No sólo debemos limitarnos a inversiones financieras/bancarias, sino que también debemos invertir en participaciones empresariales no cotizadas (inversiones de private equity) y también en inversiones inmobiliarias. Y todo ello diversificado internacionalmente. Debemos contratar pues, para todas las tipologías de inversión, buenos Asesores que trabajen codo con codo con los mejores expertos locales de cada zona geográfica, que se apoyen en una red con los mejores asesores de manera global. Y cuando decimos global, nos referimos a que nuetros asesores nos brinden la capacidad de invertir en los mejores activos de todo el mundo, y con la mayor solidez legal y fiscal.

Sin embargo la regulación y legislación vigente no facilita en absoluto el buen asesoramiento, sino que más bien lo dificulta. El concepto de asesoramiento integral e internacional del patrimonio de una familia (corporativo, financiero, inmobiliario, legal, fiscal, etc.), es decir la labor que debe llevar a cabo una oficina de familia propia o subcontratada (Family Office o Multi-Family Office), no existe para los reguladores. ¿Por qué? Pues porque la regulación financiera no contempla más que la tarea de banqueros y asesores financieros independientes. Y a la mayoría de ellos, jamás les ha importado un pimiento el patrimonio de sus Clientes más allá de lo que pueda entrar en efectivo en la cuenta sobre la que parasitan. Las normativas y regulaciones del sector financiero están hechas por y para banqueros y ex-banqueros. Creadas tan sólo para regular y proteger los intereses de bancos y asesorías financieras independientes (ex-banqueros), y sin contemplar para nada el asesoramiento integral e internacional de los activos de los Clientes. Se legisla exclusivamente para regular la labor bancaria y parabancaria. Nada más. Muy lejos de una perspectiva de gestión integral del patrimonio que regule a profesionales que abarquen todas las tipologías de inversión y servicios (Financieras, Inmobiliarias, Private Equity o corporativas, asesoramiento legal, fiscal, testamentos, Consejos de Familia, y un larguísimo etc). Con la normativa actual se está forzando a las familias a seguir compartimentando la gestión de sus activos al estilo rancio y peligroso de la diversificación entre inmuebles, dinero y abogado: Para las inversiones inmobiliarias, las Familias son bombardeadas por intermediarios de todos los colores o con expertos en nómina cuyo alcance es limitado y local; en cuanto al dinero, se les condena a invertirlo bajo el criterio de banqueros y/o ex-banqueros (con o sin empresa propia de asesoramiento financiero); y los abogados minutan su trabajo sin conocer más allá de la parcela que tratan con sus clientes, ni tener conocimientos financieros. Y ante cualquier planteamiento o consulta que las Familias realicen a sus abogados, con el fin de multiplicar y/o preservar su riqueza de mejor manera, la respuesta por defecto siempre suele ser «NO», para evitar posibles errores, complicaciones y responsabilidades futuras. Para un abogado no hay cliente más cómodo que el que renuncia a la creatividad y se conforma con la mediocridad. Pero eso sí, que no falte un largo, tedioso -y a menudo innecesario- y suculento proceso de protocolo familiar.

Como ya hemos dicho, la regulación no contempla ni induce en absoluto a que los asesores deban integrar y/o coordinar un asesoramiento legal y fiscal, o a tener una perspectiva y expertise global a la hora de realizar inversiones de todas las tipologías y en todo el mundo. Para eso ya están los Single Family Office (propios de una sola Familia), es cierto. ¿Pero qué ocurre con las Familias que no tienen el volumen, la capacidad o la intención de constituir su propia Oficina de Familia? El resultado es que las Familias siguen tratando sus asuntos legales con su abogado, asuntos fiscales con su fiscalista (con suerte ambos servicios los puede encontrar en un mismo despacho), asuntos financieros con su banquero, inmobiliarios con quien buenamente puede, y corporativos con prácticamente nadie. Todos ellos se preocuparán tan sólo de su parcela, cuando no de su propio interés exclusivamente, y la falta de coordinación y dirección integral del patrimonio, será una condena letal con un pasillo de la muerte muy cortito. Las consecuencias, por citar tan sólo algunas, son la ausencia de propuestas de inversión de Private Equity -que no estén promovidas directamente por la entidad asesora, claro-, la mediocridad (por decirlo de manera suave) en los resultados de las inversiones financieras, y la imposibilidad de internacionalizarse y abrir horizontes para la gestión global desde jurisdicciones tan libres y transparentes como por ejemplo la luxemburguesa, sin ir más lejos.

Como ya hemos dicho, la regulación no contempla ni induce en absoluto a que los asesores deban integrar y/o coordinar un asesoramiento legal y fiscal, o a tener una perspectiva y expertise global a la hora de realizar inversiones de todas las tipologías y en todo el mundo. Para eso ya están los Single Family Office (propios de una sola Familia), es cierto. ¿Pero qué ocurre con las Familias que no tienen el volumen, la capacidad o la intención de constituir su propia Oficina de Familia? El resultado es que las Familias siguen tratando sus asuntos legales con su abogado, asuntos fiscales con su fiscalista (con suerte ambos servicios los puede encontrar en un mismo despacho), asuntos financieros con su banquero, inmobiliarios con quien buenamente puede, y corporativos con prácticamente nadie. Todos ellos se preocuparán tan sólo de su parcela, cuando no de su propio interés exclusivamente, y la falta de coordinación y dirección integral del patrimonio, será una condena letal con un pasillo de la muerte muy cortito. Las consecuencias, por citar tan sólo algunas, son la ausencia de propuestas de inversión de Private Equity -que no estén promovidas directamente por la entidad asesora, claro-, la mediocridad (por decirlo de manera suave) en los resultados de las inversiones financieras, y la imposibilidad de internacionalizarse y abrir horizontes para la gestión global desde jurisdicciones tan libres y transparentes como por ejemplo la luxemburguesa, sin ir más lejos.

Afortunadamente cada día surgen más multi-family offices que cubren esas necesidades, pero cuidado porque no es oro todo lo que reluce bajo el nombre de Multi-Family Office: Algunas de estas empresas en realidad no son más que un grupo de ex-banqueros que se han independizado en forma de EAFI, y siguen tratando exclusivamente el efectivo de las cuentas con criterios parecidos a los de la banca privada, solo que con un menor conflicto de intereses. Esos asesores financieros que se autodenominan multi-family offices (porque se han dado cuenta de que ese sello vende más que el de simple Asesor Financiero), ya suponen un paso adelante en la calidad de las inversiones que propongan para sus carteras respecto a lo que perpetra cualquier banca privada. Pero dicho servicio sigue estando muy muy muy lejos de la auténtica labor que debe realizar un MFO: El asesoramiento integral e internacional del patrimonio que las Familias necesitan, cuyo compendio de áreas que deben ser cubiertas podemos ver aquí.

A pesar del reciente surgimiento de las Empresas de Asesoramiento Financiero (EAFI) independientes, seguimos pues en un entorno hostil para el correcto asesoramiento de las Familias y sus fortunas, donde la banca y los ex-banqueros siguen amparados por una regulación ad-hoc. Donde el asesoramiento del dinero sigue cautivo en inversiones exclusivamente bancarias, asesorado por banqueros en activo o en excedencia. Un asesoramiento parcial e inconexo, en el que no se contempla la inversión de parte de ese dinero en activos empresariales no cotizados, ni en ninguna otra inversión que suponga la ruptura de dicha cutividad. Hace unos días hubo quien se rasgó las vestiduras por las declaraciones que realizó al New York Times un ex-banquero de Goldman Sachs, Greg Smith, poco después de desvincularse de dicha entidad, os recomiendo su lectura: Why I’m leaving Goldman Sachs (Porqué abandono Goldman Sachs). Pero estas declaraciones lamentablemente no serán el embrión de una primavera bancaria. Como era de esperar, la maquinaria de lavado de imagen del gigantesco sector baquero se ha puesto inmediatamente en marcha. Y lo ha hecho para, cuando menos, sembrar la duda sobre la personalidad y credibilidad de Greg Smith que, después de años de complicidad, ha decidido salir del lado oscuro. Es grotesco que la banca niegue la mayor, tratando de defender su ética profesional… Y es surrealista ver como la opinión pública se ha sorprendido por las declaraciones de este ex-empleado de banca, cuando está sufriendo día tras día la mordedura de los vampiros de banca privada. Por nuestro contacto diario con banqueros privados de todo tipo, podríamos citar a muchos que nos han confesado off the record más o menos lo mismo, tanto en el extranjero como -y sobre todo- en España. Un banquero, del cual no diré el nombre, aseguraba hace un par de días que este muchacho, Greg, ya no podría volver a trabajar en el sector financiero después de sus declaraciones… Pero por el amor de Dios, es que no se dan cuenta de que en el sector financiero hay cada día más Vida más allá de la banca y sus miserias!!!

En definitiva estamos ante un escenario en el que resulta muy difícil que los inversores tomen consciencia de las enormes carencias, falta de ética y fraccionamiento de sus asesores actuales. Porque con las últimas novedades regulatorias del sector financiero, tan sólo han pasado de gestionar su dinero a través de banca privada, a poder hacerlo también a través de meras EAFIs. Quizá para el monopolizador sector bancario español sea un «generoso» paso hacia la liberalización del asesoramiento, pero para los Inversores es tan sólo un insignificante paso en el camino hacia la correcta gestión integral de sus patrimonios.

Parece que el sector financiero no quiere darse cuenta de que el dinero de las Familias debe servir para algo más que para realizar inversiones financieras/bancarias y alimentar la voracidad del sector. Pero las Familias necesitan que las inversiones inmobiliarias, de private equity, el asesoramiento fiscal, legal etc., etc., formen parte de un todo llamado asesoramiento patrimonial. Esa es la esencia del Family Office. Y las Familias que no dispongan de la ayuda, del volumen suficiente y/o de la voluntad necesaria para crear su propia oficina de familia, tienen el derecho -y la necesidad- de que exista un universo de asesoramiento integral al que contratar. Honesto, regulado, competente, y que integre verdaderamente todo el asesoramiento que necesitan las familias en relación con su fortuna. Y, a ser posible, que co-invierta con sus Clientes, para alinear de forma incondicional e indudable sus intereses.

A pesar de todo, recientemente ha surgido un destello de luz en este oscuro túnel de pseudoregulación parabancaria, y se ha comenzado a tramitar una Ley para la regulación del concepto integral de Family Office, concretamente del Multi-Family Office. Y como era de esperar los pioneros de esta iniciativa han sido los reguladores de Luxemburgo. En el corazón financiero de Europa (Suiza ya dejó de serlo), se están sentando las bases que regularán quién es un FO y quién no es más que un asesor financiero, un abogado o un contable. Faltará ver cómo se aplica dicha regulación, ya que todos los profesionales que huelan sangre, o sea una mayor posibilidad de captar clientes y facturación para sus despachos profesionales, tratarán de conseguir ser considerados oficialmente como (Multi) Family Offices. Por tanto, la regulación del sector en Luxemburgo puede no concretarse de manera correcta y prostituirse por el camino. Pero no obstante intuyo que será un gran paso adelante para que profesionales, reguladores y Clientes comiencen a discernir churras de merinas. La notícia la podéis leer en este artículo de FundsPeople, y el breve texto del Proyecto de Ley luxemburgués es este (os recomiendo especialmente la lectura del segundo enlace). En el texto de dicho Proyecto de Ley, veréis que los conceptos que tratamos de transmitir desde Cluster Family Office, que suenan a chino para el sector financiero español, por fin empiezan a tener cabida en la regulación financiera más avanzada de Europa. Ya iba siendo hora. A ver cuantos años tarda en llegar una regulación parecida a España, que distinga a banqueros, EAFIs y demás de asesores, de los Family Office y su gestión integral y global del patrimonio.

Después de lo comentado en este artículo, a nadie se le debería escapar que el asesoramiento patrimonial que deben buscar los inversores para sus Familias está a años luz de la perversión y descoordinación del asesoramiento que tenemos hoy en día en España, a pesar de las regulaciones financieras pro-bancarias. Y los efectos negativos de la falta del correcto asesoramiento integral o Family Office, torpedean tarde o temprano de forma irremediable la línea de flotación de la riqueza de las Familias y su correcta progresión en el tiempo. Pero esa carencia parece no importarle a nadie a excepción de los propios interesados. Desorientados inversores que, sin embargo, cada vez son más conscientes de estar rodeados de infinidad de lobos, que ni siquiera vienen en manada, presionándoles desordenadamente para beneficiarse de su rebaño.

P.D. Os recomiendo que echéis también un vistazo a este artículo llano y desenfadado de la revista Forbes de India titulado «Do You Need a Family Office?«, donde el autor, Shloka Nath, hace reflexionar a los lectores sobre la necesidad de contratar o tener un Family Office ocupándose de todos sus asuntos. Para que os hagáis una idea de las cifras que maneja, tened en cuenta que «Rs 1 crore» es 1 millón de rupias, que corresponde a unos 15.000′-€ (Rs 50 crore = $1M). Lógicamente, comparando su poder adquisitivo con el nuestro, si se tratase de familias españolas quizá deberíamos añadirle un cero. Tan sólo remarcaros un fragmento que me resulta especialmente simpático, llano y claro:

You can stop reading now if you think you have the time and ability to manage your considerable wealth on your own and a very straight line of succession to leave it to before you go. (…) Family offices help the stinking rich like you perpetuate and efficiently manage your fortunes. Staffed by teams of money managers, lawyers and accountants, the offices help family members reach consensus on big investment decisions, rein in spendthrift grandchildren and make sure the gardener, butler and chauffeur are all paid on time.

Genial, ¿no os parece?

Aunque no os falte razón en la mayoría del artículo, creo que habría que definir dos puntos:

1º Con respecto al Santander, si uno no se entera de lo que firma y no tiene interés por sus inversiones, pues dificilmente podrá salir adelante. Así que las culpas hay que repartirlas, aunque los directores de oficina que he conocido personalmente del Santander dejen mucho que desear.

2º Leyendo el artículo que salió este fin de semana en Cotizalia, pues que tampoco es mucho trigo limpio el amigo de Goldman Sachs. Si cierto lo que dicen en el artículo que Goldman solamente tiene como clientes a mayoristas ….¿qué gente tiene en los departamentos los mayoristas?¿no tienen economistas?¿no saben de cuentas?

Que en el Santander se haya engañado a algunos clientes, pues habla mal de los empleados que hayan hecho eso; pero que engañen a un fondo de inversiones …. pues no habla muy bien del gestor de ese fondo.

Os pongo el enlace al artículo de opinión sobre Goldman:

http://www.cotizalia.com/opinion/lleno-energia/20…

Un saludo

Franlodo 18/03/2012Hola Franlodo, respecto al primer punto diría que efectivamente con una mayor prudencia por parte de los inversores, se evitan disgustos. Y seguro que hubo quien dijo NO a la propuesta de los vendedores del Santander. Pero esa responsabilidad que debe tener todo inversor, no exime de culpa a los vendedores que abusan de la confianza depositada en ellos para encasquetar productos que saben (si no lo saben es aún peor) que no son adecuados y/o comprendidos por sus clientes.

En cuanto al segundo punto, como he dicho, el aparato de limpieza de imagen de GS se ha puesto en marcha. Quizá el tal Greg tenga una personalidad comoleja, o incluso mienta parcialmente. Pero es tan sólo un ejemplo de actualidad de los muchos casos que nosotros conocemos que denuncian lo mismo, pero "en la intimidad"… Por tanto, sea o no el caso de Greg el mejor ejemplo personal, lo que denuncia es práctica tristemente habitual en la banca. Damos fe de ello. Y poner en duda que esas prácticas son habituales, nos parece surrealista, como decimos en el artículo.

Muchas gracias por tu comentario.

Salud y €

Gurús Mundi 18/03/2012Como profesionales y asesores, La cuestión es que no debemos olvidar que nos pague un banco o nos pague quien quiera que sea, si alguien nos pide un consejo o simplemente confía en nosotros nos debemos primero a esa confianza mas que al interés sea o no legal o ético que eso no afecta tanto de nuestro pagador. (es la confianza la que articula la relación, no lo olvides).

Si colocas a un inversor a sabiendas que es incapaz para decidir o discernir lo mas adecuado para él, lo que a ti o a tu empresa le interesa, no estás siendo honesto ni hacia tu cliente ni a ti mismo. Y si tienes que ser fiel a alguien de dudosa ética, piénsalo, mejor cambia de trabajo, o aguántate si el resto de tu vida te van a llamar por lo que en el fondo estas demostrando que eres.

Que está difícil cambiar de trabajo, sí, nadie lo duda, pero si eres bueno saldrás adelante sin engañar a nadie para vivir, yo renuncie a un trabajo ante la duda (mas bien confirmación) de la falta de ética de la empresa par la que empecé a trabajar ( no está ni mencionado en mi CV, duré un mes y no cobré nada, pero si tengo que decirlo lo digo y aun mas creo que fue una de las cosas mas gustó a mi mujer)

Que, si tu te vas otro hará lo mismo, y será igual ,seguro, pero será otro, no tú, eso no es excusa. El único juez de ti mismo eres tu mismo que te tienes que aguantar el resto de tu vida.

Que alguno va a salir diciendo ahora "yo no sabia" cuando si sabia, claro que sabia, de sobra, entra dentro de lo probable.

Con respecto al otro punto el del amigo Greg que se va de GS y dice lo que piensa o lo que queramos que piense. ya somos mayorcitos y que cada uno piense lo que quiera o sea capaz de pensar, la maquinaria de los servicios de limpieza nacieron paralelos a los de repartir mierd…son complementarios tal para cual. no desaparece nada solo va cambiando de sitio, acompañado de moscas. Ahora bien, no me digas que no te hubiese gustado haberte "olvidado" alguna vez el móvil abierto en la mesa del director del banco ( por poner un ejemplo) y que se grabe en el buzón todo lo que dicen de ti cuando has salido. Pues eso.

Con respecto al tema de un asesor independiente que vele por mis intereses (en un supuesto), poco puedo decir, si acaso añadir "estoy dispuesto a buscar ese asesor fuera del los canales o las personas que conozco, o lo que quiero es convertir en pastores a los lobos que tengo alrededor" si espero lo segundo, mal vamos, que tenga fortuna no quiere decir que mis deseos puedan ser siempre realidad, si quiero realmente un cambio que sea mejor para mis intereses, algo debo poner de mi parte, tendré que escuchar a nueva gente y estar dispuesto a entender nuevas opciones de inversión y gestión.

Un ultimo comentario, la co-inversion del asesor y los FO, no veo mejor prueba de eficacia y de creación de valor. Si te juegas el dinero con tu cliente, te conviertes en socio, si el cliente no es capaz de verlo, olvídate de el, es tonto, busca a otro.

Y una aclaración final, yo no estoy sentado en el lado de la mesa de las family, ni siquiera del lado de sus asesores, mi lado, de momento está por llegar a esta mesa y será el de llamar a la puerta para decir "le traigo una buena inversión que creo puede recomendar a sus clientes". Pero eso sera mas adelante y ahora la cuestión era otra.

saludos a todos y enhorabuena al administrador por decir verdades.

Marianodeb4 18/03/2012Muchas gracias por tu comentario Mariano. Una gran verdad que si eres bueno saldrás adelante sin engañar a nadie. Lo malo es que la escasa talla moral de muchos les hace pensar que no existe tal engaño. Pero sí que existe, comenzando por el engaño a ellos mismos, pasando por el engaño a sus desgraciados clientes, y acabando por vivir una existencia sin ética, y transmitiéndolo a sus descendientes y seres queridos.

Gracias de nuevo por tus reflexiones.

Salud y €

Gurús Mundi 18/03/2012[…] […]

Bolsa Economía Inversión- Gurusblog 18/03/2012[…] a los mejores gestores y vehículos globales. Y también debemos ser plenamente conscientes de que la banca no asesora sino que simplemente vende, y de que además, tanto su género como su servicio post-venta, es de pésima […]

Los Fondos de Inversión y la madre que los parió… 18/03/2012