La Paradoja de la Gestión Activa.

A colación de nuestro artículo titulado «Las miserias y trapos sucios de los ETFs y fondos indexados«, donde explicábamos que no es oro todo lo que reluce en la gestión pasiva, tan de moda en estos tiempos, vamos a resumiros y comentaros el interesante estudio llevado a cabo por Alexey Panchekha, CFA, en el blog Enterprising Investor del CFA Institute. En dicho estudio, este especialista e investigador de aplicaciones matemáticas para la gestión del riesgo, que ha trabajado para Goldman Sachs y Bloomberg entre otros, nos explica lo que ha bautizado como la Paradoja del Gestor Activo. Veamos a qué se refiere y qué aplicaciones puede tener conocer los resultados de su estudio para el inversor de a pie.

.

La pregunta del millón es: ¿La culpa de que en la última década la gestión activa haya perdido terreno respecto a la gestión pasiva es de las altas comisiones que cobran, de la falta de habilidad de los gestores o por alguna otra causa?

.

Lo que se necesita para responder a esta pregunta con rigor no es una respuesta irreflexiva, especulativa ni apasionada por parte de los fans de unos u otros estilos de gestión. Por ello dicho estudio de basa en hechos sobre las decisiones que toman los gestores activos. Como se suele decir, difícilmente puedes gestionar lo que no puedes medir.

.

Panchekha ha analizado cómo los gesores activos generan alpha con su selección de empresas. Han llevado a cabo un estudio de varios años cubriendo 114 fondos de inversión norteamericanos pertenecientes a 57 familias de fondos distintas, y han evaluado más de 400.000 periodos de un año de rendimientos (al final de este artículo encontraréis el detalle de la metodología utilizada en el estudio). Combinando todo ello, la muestra del estudio representa 2 billones (trillones americanos) de activos bajo gestión.

.

La clave es el nivel de convicción de los gestores. Es decir, el nivel de certeza que los gestores tienen en cada subgrupo de empresas que tienen en sus carteras. Para poder determinarlo, el estudio distingue las posiciones sobreponderadas e infraponderadas en lugar de simplemente el volumen absoluto, que podría estar distorsionado por los pesos -de obligado seguimiento- en sus respectivos benchmarks. Por tanto el estudio distingue 3 tipos de acciones en carteras:

- Las sobreponderadas o de mayor convicción

- Las infraponderadas o de menor convicción

- Las neutras

Se identifican los componentes de estas tres categorías midiendo diariamente sus carteras y pesos, rebalanceando cada grupo cada 14 días. Los datos los obtuvo la base de datos Hercules, de Turing Technology Associates. Los resultados, que podemos ver en el gráfico inferior, muestran el ratio de éxito de cada categoría comparado con sus respectivos índices de referencia durante periodos sucesivos de un año y las alphas anuales conseguidas en dichos periodos.

The Impact of High-Conviction Overweights, Gross of Fees

The Impact of High Conviction Overweights, Net of 85 bps Fees

Como se aprecia claramente, las posiciones sobreponderadas o de alta convicción, compuestas por las mejores ideas de los gestores, es la única categoría que realmente genera alpha por encima de los índices. En un 84% de los casos si miramos rendimientos brutos, y en un 74% de ellos si consideramos los rendimientos netos con un promedio de comisiones pagadas de 85 puntos básicos. En comparación, tanto las posiciones infraponderadas (de menor convicción) como las neutras, solo generaron un ratio de éxito del 50% bruto (puro beta), que caería por debajo de ese umbral después de pagar esas mismas comisiones.

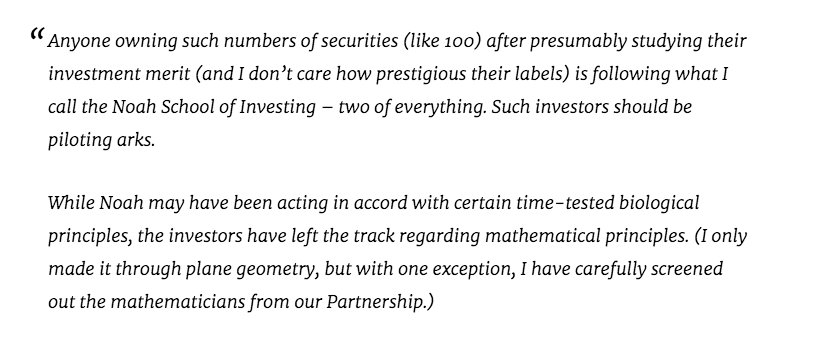

Warren Buffett, carta a los accionistas 1966.

.

Las posiciones sobreponderadas de alta convicción, o sea en las que los gestores confían más y en las que tienen mayor certeza, son las únicas porciones de sus carteras que generan beneficios por encima de sus índices. Ahí está la paradoja, a pesar de que los gestores activos demuestran tener capacidad para superar a los índices al elegir sus acciones preferidas, pierden esa capacidad cuando diseñan el resto de sus carteras en su afán de completarlas, diversificarlas, compensarlas o reducir su «riesgo», confundiendo una vez más riesgo con volatilidad. En algunos casos es falta de valentía, falta de convicción o simplemente muchos de ellos tienen las manos atadas por los ratios vs los índices que deben por folleto seguir de determinada manera. No importa el motivo. Lo que el estudio evidencia es que sólo las acciones sobreponderadas y de alta convicción consiguen superar al Mercado. Cualquier otra asignación de activos va a reducir los beneficios.

.

Pero la cosa no acaba ahí. Además, según el estudio, el promedio de gestores auto-sabotean sus rendimientos reduciendo sus posiciones de alta convicción hasta un mísero 55% de sus carteras. La correspondiente asignación de activos infraponderados y neutrales de casi la mitad de sus carteras supone pues un lastre de beta insuperable. Para ilustrarlo Panchekha pone un ejemplo deportivo de futbol americano, pero el equivalente aquí sería como si el entrenador del Barça solo alinease a Messi el 55% de los 90 minutos de juego.

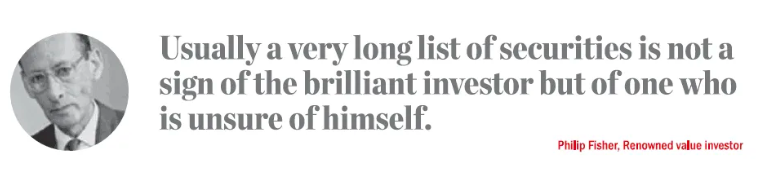

Desde luego ese lastre de beta tiene una explicación para los gestores que lo perpetran. Por ejemplo añadir el componente de market-neutral reduce el tracking error del fondo vs su benchmark, cosa sorprendentemente apreciada por el sector y algunos inversores. También reduce las probabilidades de que el rendimiento del fondo quede en evidencia ante la competencia, ávida de sangre para robarse los clientes entre ellos. Pero en cualquier caso, el estudio demuestra que todas estas acciones de «gestión del riesgo» que tanto preocupan a la industria del sector y a los inversores mal asesorados, van indefectiblemente contra rendimientos, y se demuestran actos de cobardía o, en el mejor de los casos, de inseguridad.

Desde luego ese lastre de beta tiene una explicación para los gestores que lo perpetran. Por ejemplo añadir el componente de market-neutral reduce el tracking error del fondo vs su benchmark, cosa sorprendentemente apreciada por el sector y algunos inversores. También reduce las probabilidades de que el rendimiento del fondo quede en evidencia ante la competencia, ávida de sangre para robarse los clientes entre ellos. Pero en cualquier caso, el estudio demuestra que todas estas acciones de «gestión del riesgo» que tanto preocupan a la industria del sector y a los inversores mal asesorados, van indefectiblemente contra rendimientos, y se demuestran actos de cobardía o, en el mejor de los casos, de inseguridad.

.

El resultado de este cocktail de falta de convicción (calidad de análisis) de los gestores activos, su falta de valentía para diferenciarse del resto de gestores y sus imposiciones normativas/corporativas, les llevan a hacer una gestión del «riesgo» tan -paradójicamente- arriesgada que les hace perder todo lo ganado y más. El siguiente gráfico refleja la cruda realidad, la mayoría de gestores activos no merecen las comisiones que los inversores les pagan para superar al mercado, puesto que casi la mitad de sus carteras no lo consiguen, y los costes hacen el resto. El problema es que la estadística no distingue las carteras diversificadas de las concetradas. Es decir, carteras cuyo 90 o 100% de las acciones son de alta convicción, respecto carteras donde, según la estadística, solo el 55% de las acciones son de alta convicción.

Actively Managed Large-Blend Mutual Funds vs. the S&P 500

Mientras que lo habitual en la industria financiera es culpar a las altas comisiones del pobre rendimiento de la mayoría de fondos de gestión activa, el estudio de Panchekha revela que las comisiones son solamente un causante secundario. O sea, que diluír la única fuente generadora de alpha en las carteras a niveles del 55% tiene un efecto mucho más letal a la hora de comerse sus rendimientos que las comisiones pagadas. Volviendo al símil futbolístico, mientras que los seguidores del Barça están culpando de la mediocre marcha del equipo a las primas desorbitadas que cobra el entrenador (o al estado de los terrenos de juego, o a la climatología, o a las lesiones, o a los árbitros, etc.), deberían más bien señalarlo por dejar a Messi en el banquillo casi la mitad de los partidos sistemáticamente. Panchekha afirma textualmente:

«While it is industry convention to blame these outcomes on higher fees, our research suggests that fees are only a secondary contributor. Diluting the sole source of stock-selection alpha to a minority component of a portfolio has far greater structural impact than higher fees.»

El ya histórico mal comportamiento de la mayoría de los fondos de inversión activa respecto a sus índices ha llevado a los inversores norteamericanos a retirar $1,3 billones (trillones americanos) de dichos fondos para colocarlos en la creciente indústria de fondos de gestión pasiva y ETFs, según datos de Morningstar.

.

El estudio muestra promedios y muestreos de fondos sin separar gestores de carteras concentradas de las diversificadas. Si separamos el grano de la paja, es decir seleccionamos gestores de carteras reducidas, compuestas en su totalidad por acciones cuya certeza y convicción es muy alta, encontraremos mucha alpha y muy poca merma, a pesar de sus comisiones que, como ya hemos dicho en el artículo anterior, suelen ser bastante elevadas. Los rendimientos NETOS de esos fondos de gestores estrella, con carteras valientemente concentradas y con conocimiento exhaustivo de los negocios en los que invierten, superan de manera clara y sostenida en el tiempo a sus respectivos índices de referencia, importando poco su TER. ¿O acaso a algún accionista de Berkshire Hathaway le importa el sueldo que tenga Buffett o cualquiera de sus directivos actuales? Y si en algún momento la rentabilidad de ese holding disminuye de manera alarmante, los accionistas deberían fijarse más en si sus directivos están comenzando a disminuír la calidad de su holding -por primera vez en décadas- y no en si Buffet o sus sucesores cobran sueldos altos o bajos.

.

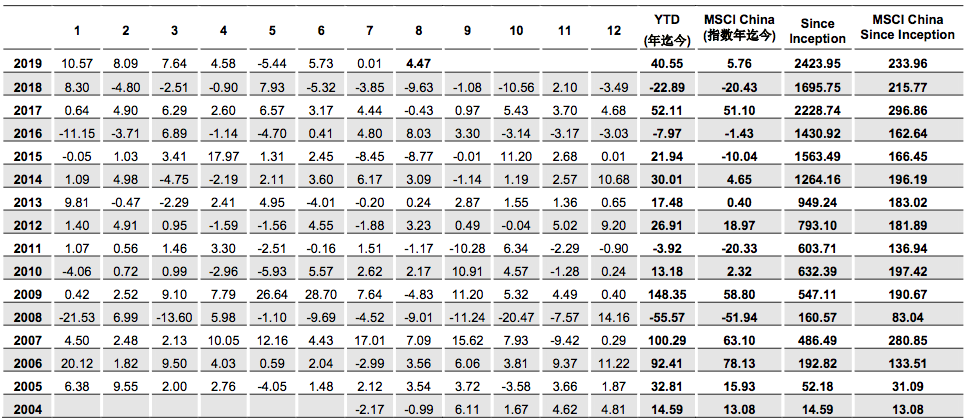

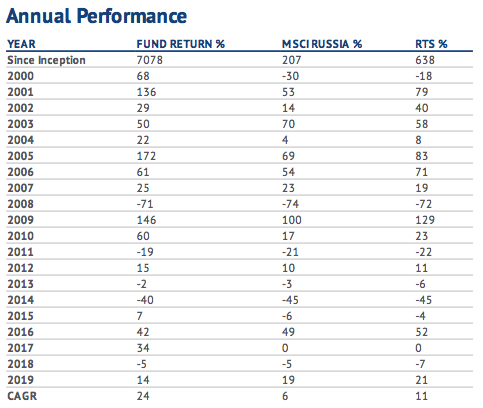

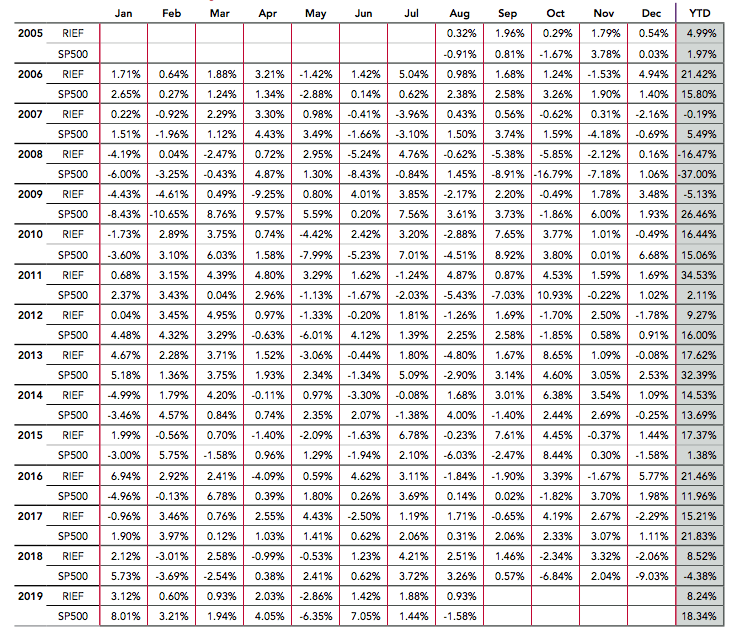

Para los escépticos y demás groupies de los fondos de gestión pasiva y ETFs, el estudio que ha realizado Panchekha debería ser la prueba del algodón: La principal causa de la mediocridad de los gestores activos es su limitada capacidad y/o escasa valentía para concentrar sus carteras al 100% en sus «best ideas» o empresas de alta convicción. Y éste no deja de ser un secreto a voces que siempre han proclamado los mejores gestores value del planeta: Para qué vas a invertir en tu vigésima mejor idea si puedes hacerlo en tu primera, segunda y tercera. La única respuesta es por la escasa convicción, el miedo a equivocarse o las obligaciones corporativas o regulatorias. Las comisiones de gestión elevadas sólo son la puntilla a carteras excesivamente diversificadas y con insuficiente convicción y calidad. ¿Cómo si no se explicaría que los fondos activos con los mejores rendimientos NETOS del planeta (muchos de ellos ya cerrados a nuevos inversores) tengan comisiones sensiblemente superiores a los 85 puntos básicos que de promedio contempla el estudio? Veamos algunos ejemplos de alphas espectaculares en rendimientos NETOS en USD en las últimas décadas, el primero respecto al MSCI China, el segundo vs el RTS ruso y el tercero vs el mismísimo S&P500:

Encontrar fondos que superen la Paradoja del Gestor Activo es clave para el inversor. Pero también para la indústria de fondos activos es clave que cada vez más y más gestores superen el miedo a ser distintos a su competencia, que se superen las limitaciones autoimpuestas en sus prospectus y que dejen de ver la concentración y la volatilidad como un factor de riesgo. El verdadero riesgo que corren la mayoría de gestores activos que solamente se conformen con no ser los peores de su clase es que se acaben extinguiendo. Y su extinción, además de merecida, favorecerá más y más el crecimiento de fondos indexados con carteras que eligen empresas de manera mucho más simple y superficial. Fondos pasivos que actúan como si un comprador de un piso tomase la decisión de ir al notario simplemente teniendo en cuenta algunos ratios superficiales, sin conocer perfectamente el estado de conservación del inmueble, su eficiencia energética, su memoria de calidades o el vecindario, por poner algunos ejemplos. Obviamente es mejor comprar un piso teniendo en cuenta algunos ratios superficiales que simplemente comprar por recomendación de un amigo o aleatoriamente, claro está. Pero esa no es la manera en la que nuestras inversiones van a brillar a largo plazo de manera decuada.

.

En definitiva, la buena noticia es que los gestores activos en su conjunto crean valor. La negativa es que la inmensa mayoría de ellos lo pierden antes de que llegue a sus inversores. Los inversores tienen pues dos opciones: Informarse suficientemente para poder distinguir los gestores con mayor convicción y concentración en sus carteras; o simplemente culpar de la mediocridad de los resultados de los gestores activos a las comisiones pagadas, y arrojarse en brazos de carteras aún más diversificadas y de menor convicción pero con comisiones low-cost. Para los que elijan seleccionar los fondos activos con mayor convicción en sus carteras es casi imprescindible que amplíen su universo de inversión al 100% de los fondos existentes en el mundo y no se queden con sólo el 10% que se comercializa en España.

.

A continuación os dejamos los detalles de la metodología del estudio:

Research Design Methodology

This analysis is based on a proprietary database of daily fund positions and portfolio weights constructed and maintained by Turing Technology Associates Inc. The specific funds used in the research dataset include 114 unique US equity mutual funds, from 57 fund families, and represent $1.996 trillion in assets under management (AUM).

Fund Selection Process

The funds selected for use in the research came from the set of mutual funds included within a series of investment portfolios known as Ensemble Active Management (EAM) Portfolios. Turing licenses a series of proprietary technologies to clients to support their creation of such EAM Portfolios. Each EAM Portfolio is typically constructed from a set of 10 to 15 underlying mutual funds with a corresponding industry benchmark. As of early August 2019, Turing had 24 client-designed EAM Portfolios in live production.

All 114 funds used within the study were selected by clients or prospects of Turing related to the design of an EAM Portfolio. Because Turing’s clients selected the underlying funds and corresponding benchmark, the fund selection process maintained independence from the researchers.

Each paired fund and benchmark is a subject of the analysis. Benchmarks included the S&P 500, Russell 1000, Russell 2000, Russell 1000 Value, and Russell 1000 Growth. The time periods used were either January 2014 through July 2019, or January 2016 through July 2019, depending on available data.

Source of Daily Fund Positions

To access daily fund holdings, Turing applied its proprietary fund-replication technology known as the Hercules System. Hercules is a machine learning-based platform processing a multitude of publicly available data, with core concepts behind the approach in use and development for more than a decade. Hercules is not a regression-based approach. Daily estimated positions are generated by the Hercules System, with the out-of-sample portfolios rebalanced every 14 days.

For reference, the Hercules estimated fund holdings and weights for the funds used in this study typically generated a tracking error of less than 1%, and a correlation to the actual fund returns that was greater than 99.7%.

Isolating Manager Conviction

The focus of this research was to analyze the impact of manager conviction in security selection, and thus we embedded two critical design elements into the study. First, securities were categorized and evaluated based on portfolio weights relative to the benchmark. Rather than focus on actual portfolio weights, which are heavily influenced by benchmark weights, the emphasis was placed on a manager’s overweight and underweight decisions and the scale of the over or underweight positions. Second, we divided each fund into multiple, non-overlapping subportfolios determined by the level of Manager Conviction involved, and evaluated their performance separately. Each subportfolio was rebalanced every 14 days and treated as a distinct Model Portfolio. The three subportfolios analyzed were:

- High Conviction Overweights: A subportfolio consisting of the largest overweight positions for stocks in the fund. The subportfolio was selected to cumulatively represent 80% of aggregate portfolio overweights relative to the benchmark.

- Underweights: A subportfolio consisting of the largest underweight positions for stocks in the fund. The subportfolio was selected to cumulatively represent 80% of aggregate portfolio underweights relative to the benchmark.

- Neutral Weights: A subportfolio consisting of overweight securities that are not included in the Overweight subportfolio and underweight positions that are not included in the Underweight subportfolio.

All subportfolios capture distinct choices by a fund manager. The dynamic portfolio weights for each subportfolio are in proportion to the original fund weights, normalized to 100%. Securities outside of the benchmark were excluded as they cannot be properly evaluated in relation to a benchmark. All performance data was calculated both as gross of any fees and after factoring in a hypothetical 85 bps fee. Neither result reflected transaction costs.

The performance data presented represents rolling one-year data (daily step), which was evaluated to capture the percent of rolling periods where each subportfolio was able to outperform the corresponding benchmark (Success Rate), and the average excess (or negative) relative return.

A subportfolio consisting of securities included in the benchmark but not included in the mutual fund (i.e., Zero Weights) was built and analyzed. This fourth subgrouping was not included in the research results because the only way to capture any potential alpha would be through a 100% short portfolio, which is not allowed in a traditional mutual fund. For reference, the Zero Weight portfolio underperformed the benchmark by 78 bps, on average. Unfortunately, even a frictionless short portfolio of Zero Weight securities would not be able to earn the fees of even a standard long-only mutual fund.