La Pandemia nos señala el camino para nuestras inversiones.

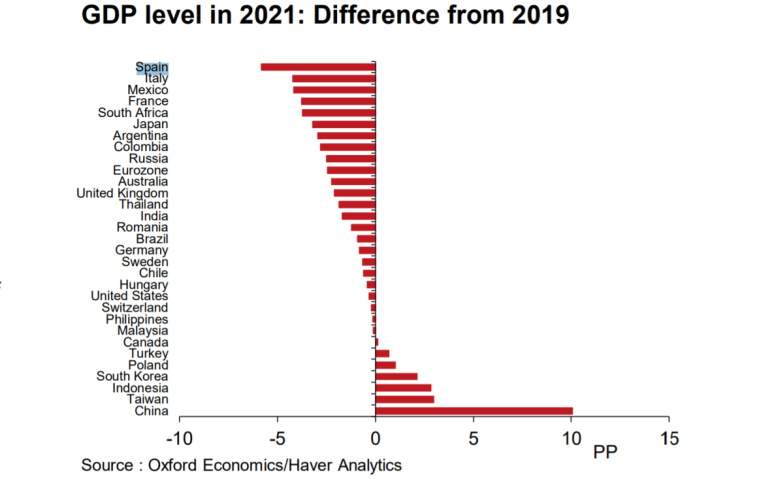

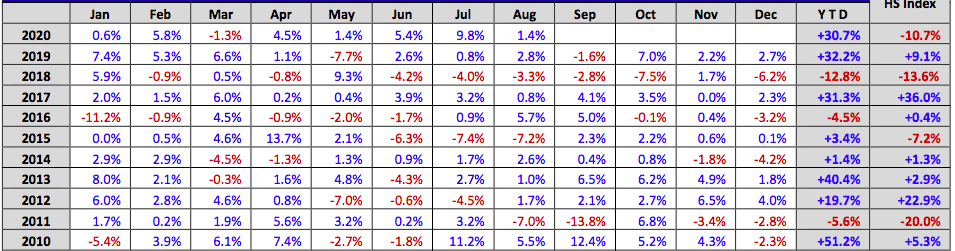

Los últimos datos publicados por Funcas respecto a las previsiones de caída del PIB en España son demoledores. Además, si bien el ajuste de la previsión en el resto de Europa ha sido ligeramente al alza, es decir que la caída definitiva probablemente será algo menor que el hachazo esperado al inicio de la pandemia, el desastre económico en toda Europa es sangrante. Y lo que es peor, la escasez productiva, la demografía envejecida, su creciente gasto social, el sobreendeudamiento de los Estados y una fiscalidad extractiva y expimida más allá de sus límites, hacen de la recuperación económica del Viejo Continente un desierto al que muchos europeos se enfrentan sin apenas agua. Veamos la magnitud de la tragedia en los siguientes gráficos de ElEconomista:

Tampoco la economía norteamericana tiene perspectivas mucho más halagüeñas, a pesar de que su crecimiento económico y su fiscalidad sea envidiable desde el punto de vista europeo. No obstante su tejido empresarial e innovador está permitiendo ya una recuperación lenta pero mucho más factible que en Europa y el lastre que suponemos los europeos latinos y griegos.

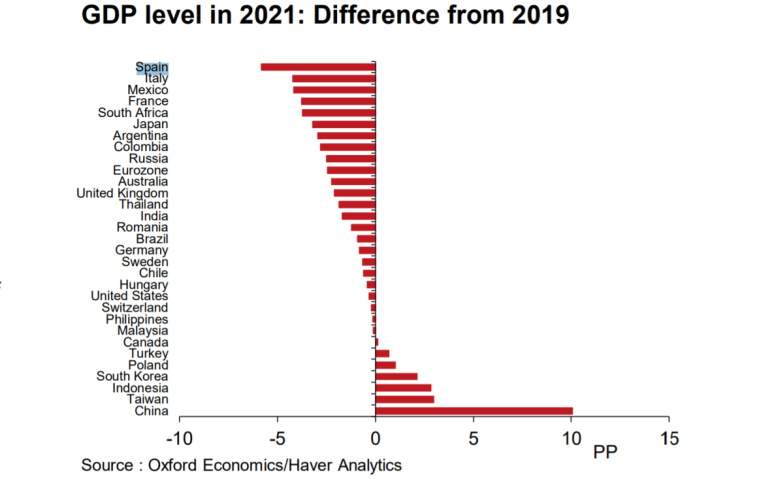

Por tanto, el centro económico mundial, que viene desplazándose inexorablemente hacia Asia desde hace ya más de una década, está viéndose aún más favorecido a causa de la pandemia. Esta crisis sanitaria, que machaca las expectativas económicas occidentales como ninguna otra debacle había hecho, está suponiendo una tremenda y silenciosa aceleración del proceso de traslación del centro económico y financiero hacia China y su área de influencia. En dicha área de influencia debemos incluir economías tan potentes como la de India, Australia, Japón, Korea o la mismísima Rusia, además de por supuesto las más orbitales como Vietnam, Tailandia, Myanmar, Taiwan, Filipinas, Indonesia o Malasia, por nombrar sólo las mayores.

Es cierto que algunas economías asiáticas están sufriendo también caídas del PIB relativamente importantes durante la pandemia. Pero el hecho de ser orbitales de una locomotora gigantesca como es China, cuya previsión de crecimiento a pesar de la pandemia no sólo es positiva sino abrumadora, hace que sus perspectivas a medio y largo plazo sean radicalmente distintas respecto al desierto que nos espera a los occidentales en general y a los europeos en particular, por no mencionar el dramático panorama español, claro.

Como vemos en el anterior gráfico, los ganadores de esta pandemia están tan claros y distanciados como los perdedores. Visto lo que se nos echa encima, haríamos bien en seguir la brújula del crecimiento económico para nuestras inversiones en los próximos años. Es decir, que el panorama para nuestras inversiones en España es de insomnio, puesto que ya os podéis imaginar la reacción fiscal que perpetrará nuestro gobierno ante tal debacle… O sea, una fiscalidad confiscatoria nunca vista (a grandes males grandes «remedios»…), en la que cualquier solución imaginativa será además bendecida desde los países del norte de la UE, puesto cada euro confiscado a los españolitos de a pie, será un euro de menos que tendrán que financiarnos/regalarnos alemanes y holandeses. Por tanto la inseguridad jurídica en España va a ser de récord en los tiempos que vienen, y haríamos bien en sustituir cuentas bancarias e isins españoles por luxemburgueses. Nadie en la UE velará por nuestra seguridad jurídica ante gobiernos confiscatorios de uno u otro color. Nadie.

Así pues, debemos huir de inversiones en países donde el azote de la pandemia se traduzca en un hachazo económico con escasísima capacidad de recuperación. Por tanto las inversiones en países como España van a tener -están ya teniendo- unas perspectivas demoledoras, o cuando menos con costes de oportunidad elevadísimos respecto a otras inversiones en China u otros países en condiciones infinitamente mejores. Y no sólo nos referimos a que van a ser un desastre las inversiones en bolsa española sino también a las inversiones inmobiliarias domésticas, cuya demanda de alquileres o de compradores va a verse muy disminuida por el empobrecimiento generalizado de la población y el tejido empresarial. Y ya sabemos todos lo que ocurre cuando la demanda disminuye por debajo de la oferta, ¿verdad? Pues a eso le tendremos que añadir una fiscalidad aún más extractiva para los propietarios, puesto que estamos ante un Estado recaudatoriamente agónico debido a la caída del PIB. Una caída que va directa a la vena del déficit público, a los recortes y a la más que probable confiscación desesperada de todo lo que se mueva y no se mueva, o sea de los activos mobiliarios e inmobiliarios.

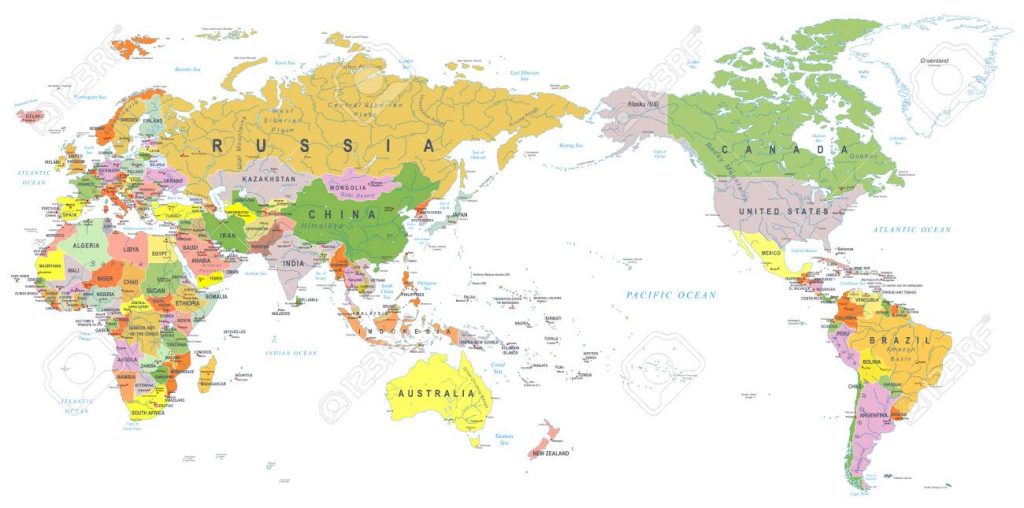

Por tanto, en los próximos años veremos bolsas con el viento en popa y bolsas con el viento en proa. Y esos vientos favorables o desfavorables, por supuesto también son aplicables a inversiones inmobiliarias. Pero como comprar inmuebles en mercados lejanos y desconocidos es temerario si no se dispone de un equipo local que vele por nuestros intereses, los inversores de a pie deberían centrarse en las inversiones en acciones de empresas cotizadas en los países con mejores perspectivas económicas, demográficas, productivas y financieras. Y ello nos lleva obviamente a ciertos mercados asiáticos prioritariamente, como ya vaticinó Mark Mobius hace año y medio. No olvidemos que existen empresas en el mundo que son propietarias de infinidad de inmuebles que forman parte de su inmovilizado contable, y que por tanto al comprar sus acciones estamos comprando también ladrillos.

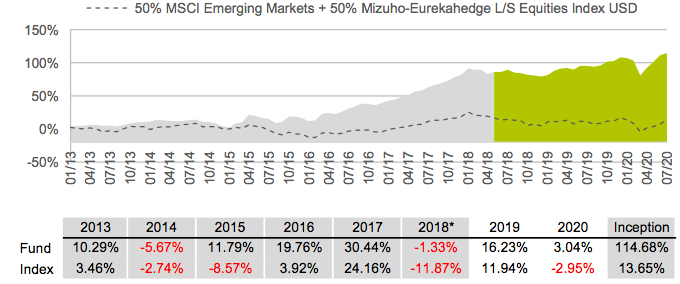

La cuestión es dónde encontrar buenos fondos asiáticos, gestionados por potentes equipos locales, que superen ampliamente a sus respectivos benchmarks, y por supuesto también a los fondos propiedad de gestoras multinacionales, que invierten «de oídas» en Asia desde sus occidentales despachos de Londres o Nueva York. Pues existen ya excelentes fondos domiciliados en Luxemburgo (y por tanto accesibles desde sólo 125.000 euros) que sobreponderan los mercados asiáticos con mayor crecimiento y que permiten el acceso a una cartera con los primeros espadas de los fondos para inversores profesionales y hedge funds de Asia.

Es cierto que la mayoría de asesores y demás analistos siguen con el anticuado criterio de promover las inversiones occidentales como prácticamente el único universo invertible, considerando cualquier otra opción como oscuros y arriesgados «mercados emergentes». Nada más obsoleto y alejado de la realidad, puesto que el verdadero riesgo está en los «mercados decadentes» europeos y no en los emergentes asiáticos, la mayoría de los cuales son ya más bien emergidos y conforman el centro económico y financiero presente y futuro, con el permiso de Wall Street o sin él.