La Era Keynesiana traslada el centro de la inversión mundial a los Mercados Emergentes.

Ya lo dijo Mark Mobius, ex-chairman ejecutivo de Templeton y fundador de Mobius Capital Partners en un artículo del mes de Marzo: Hay que invertir en las bolsas de los aún llamados países emergentes. Y esta vez es el think-tank financiero Gavekal Research quien publica un informe titulado «Wealth transfer to Emerging Markets» que no tiene desperdicio. En él se dice que la era Keynesiana, es decir, de represión financiera, de facilidades cuantitativas (QE) o en definitiva la Era en la que los principales bancos centrales del mundo (FED, BCE, BoJ, etc) reducen el precio del dinero para reactivar el crecimiento anémico de las economías Occidentales del planeta, son chutes de crecimiento económico directamente en las venas de las economías Emergentes.

.

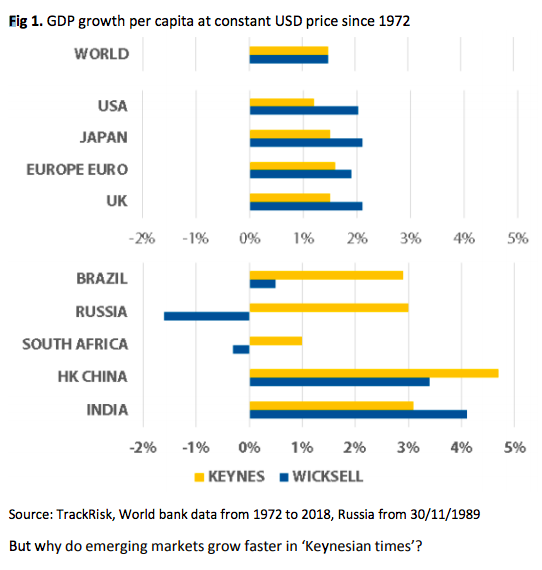

Cuando el rendimiento del Oro supera al de las principales divisas desarrolladas del planeta, el mundo entra en lo que llaman una Era Keynesiana. Si a ello le añadimos una acción coordinada de los bancos centrales de las economías desarrolladas, las políticas actuales de quantitative easing y tipos por los suelos son la eutanasia del rentista. La cuestión es, ¿quién se beneficia de esta muerte anunciada? Los mercados Emergentes, sin duda. Y comprobaremos esa clara transferencia de dinero desde los mercados desarrollados hacia los emergentes en este gráfico núm 1:

.

El eje inferior determina el crecimiento del PIB per capita (a precio de USD constante) desde el fin del patrón oro. Vemos como, tanto en épocas Keynesianas como en épocas Wicksellianas (por Knut Wicksell, que abogaba por unos tipos siguendo la corriente del crecimiento económico y no como herramienta correctora), el crecimiento es el mismo si tomamos el mundo en su conjunto. Pero fijaos que si distinguimos los países emergentes de los desarrollados, la cosa cambia radicalmente. Ahí el crecimiento de las economías emergentes se ve claramente favorecido por las épocas Keynesianas, justo al contrario de lo que sucede con los países desarrollados. Y también al contrario de lo que en principio se pretende con la política Keynesiana.

.

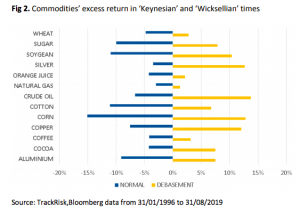

¿Por qué sucede esto, cuando intuitivamente parecería que las políticas monetarias laxas en divisas occidentales debieran favorecer el resurgir precisamente de las economías de los países desarrollados y no las de los emergentes? La primera razón es que los emergentes, muchos de ellos exportadores de materias primas, aumentan sus beneficios debido al aumento de precios de sus exportaciones. Y es que los activos reales (commodities) tienden a encarecerse cuando las divisas occidentales se deprecian respecto al resto de activos y divisas, cosa que ocurre en las Eras Keynesianas de bajos tipos.

.

Lo vemos muy claro en el gráfico núm. 2, donde, por el contrario, las épocas Wicksellianas son poco menos que la ruina de los exportadores de materias primas.

.

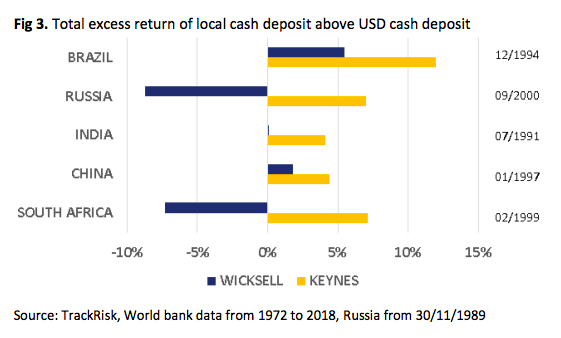

La segunda razón es que la deuda externa en USD de las empresas de países emergentes se abarata con los tipos bajos de las eras Keynesianas, lo cual genera beneficios adicionales a dichas empresas. Muy especialmente de aquellas que pertenecen a países con economías saneadas, poco endeudadas y muy productivas, donde sus divisas se mantienen estables o incluso se aprecian.

.

El gráfico núm. 3 mide el exceso que pagan los depósitos en moneda local respecto al USD. Dicho de otra manera, el coste de financiación que esas empresas ahorran respecto al coste que tendrían en divisa local durante las eras Keynesianas. Concretamente el exceso de coste de moneda local está entre el 4% y el 12% anual en los países BRICS. El ahorro es muy significativo para los mercados emergentes, tanto como lo es a la inversa para los desarrollados, que a su vez se beneficiaran de esa era Keynesiana al colocar su capital en economías emergentes asumiendo el riesgo divisa local. O sea, que el capital vuela hacia las economías Emergentes por diversas vías en estos tiempos de dinero gratis en Occidente. Entre otras razones porque es un dinero gratis que en el propio Occidente no hay donde colocarlo para que rinda lo más mínimo.

.

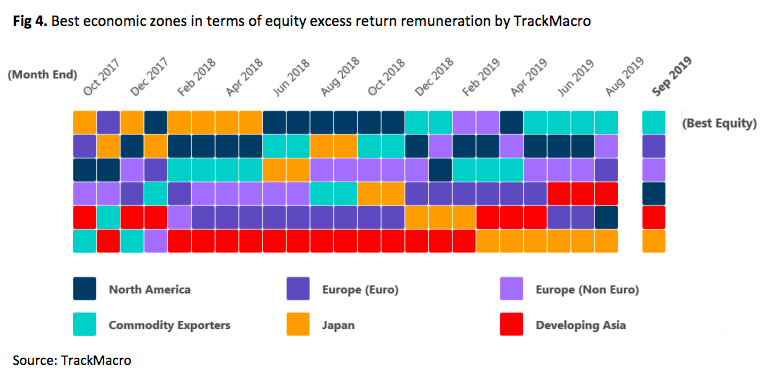

Además, TrackMacro confirma que a fecha de este mes de Septiembre 2019, el ranking de riesgos de poseer acciones de empresas en los diversas economías mundiales es el que podemos ver en el gráfico núm 4. Es decir, que los países exportadores de materias primas empiezan a hacer su Agosto desde el pasado Agosto, liderando el gráfico en los últimos 5 meses. Notad que en el grupo de «Developing Asia» se excluyen los asiáticos exportadores de materias primas, que se computan como «Commodity exporters». Por tanto, obviamente no todos los países emergentes gozan de estos flujos de dinero, del mismo modo que tampoco podemos considerar al mismo nivel la economía alemana y la griega, a pesar de que ambas sean «desarrolladas europeas».

Además, TrackMacro confirma que a fecha de este mes de Septiembre 2019, el ranking de riesgos de poseer acciones de empresas en los diversas economías mundiales es el que podemos ver en el gráfico núm 4. Es decir, que los países exportadores de materias primas empiezan a hacer su Agosto desde el pasado Agosto, liderando el gráfico en los últimos 5 meses. Notad que en el grupo de «Developing Asia» se excluyen los asiáticos exportadores de materias primas, que se computan como «Commodity exporters». Por tanto, obviamente no todos los países emergentes gozan de estos flujos de dinero, del mismo modo que tampoco podemos considerar al mismo nivel la economía alemana y la griega, a pesar de que ambas sean «desarrolladas europeas».

.

Para acabar de reafirmar la conveniencia de invertir en ciertos Mercados Emergentes, TrackMacro también publica que de acuerdo a los indicadores macro fundamentales, los principales exportadores de materias primas como Rusia o Brasil disfrutan de una atractiva relación valor/riesgo. Si a todo ello añadimos las medidas en la buena dirección que están tomando distintos gobiernos emergentes, como por ejemplo la bajada de impuestos de sociedades en India, que les permite su bajo endeudamiento y una demografía productiva, la recomendación es aún más potente. Hay que invertir en economías de paises emergentes con la naturalidad, la confianza y las mejores perspectivas, como antaño tenían los mercados desarrollados. Pero eso sí, haciéndolo a través de los mejores gestores de fondos de inversión locales, que conocen perfectamente no solo las empresas de su país sino también sus intríngulis legislativos, contables, fiscales e incluso culturales.

Invertir con el viento a favor de los mercados Emergentes y evitar los vientos en contra (endeudamiento, demográfico, recesión, escasa productividad, etc.) va a ser la clave en los próximos años. Para los tenedores de las típicas carteras de acciones españolas ahí va un dato demoledor: Hoy el Ibex35 está al mismo nivel que en 1998, la bolsa alemana se ha multiplicado en ese mismo periodo x2,5, la de USA x2,7 y la de India x10,5. Pero lo peor para unos y lo mejor para otros está por llegar.

.

Conclusión: Las políticas Keynesianas en las principales economías desarrolladas deberían en teoría luchar contra las inercias deflacionarias, estimular el crecimiento local y fortalecer a las compañías occidentales ante los competidores de países emergentes. Pero el resultado de dicha política de facilidad cuantitativa y tipos bajo cero puede ser exactamente el contrario. La depreciación de las divisas occidentales conduce a una inyección de ingentes masas de dinero hacia las economías emergentes (que por otra parte son de por sí imanes para la inversión natural, aún sin medidas desesperadas en Occidente). Los inversores hoy en día sufren una situación asimétrica, donde sus divisas principales han dejado de ser valores refugio a causa de los tipos bajos. Esta Era de los Bancos Centrales favorece a priori el oro, los activos reales y las acciones de empresas emergentes, y lo hace en detrimento de las economías desarrolladas, la deuda soberana y las acciones de empresas occidentales.

.

Como bien decía Mark Mobius en el artículo citado, a finales de los años ochenta las economías emergentes tan sólo pesaban un 5% del Mercado global, pero ahora suponen más de un 40%, y subiendo rápidamente. En esos años los inversores no podían invertir en más de media docena de bolsas, y sin embargo ahora tenemos más de 70 mercados abiertos a la creciente inversión extranjera, perfectamente dotados de los medios técnicos más punteros y supervisados por reguladores de alto nivel profesional. Esto permite en la actualidad una enorme diversificación y seguridad, y nos marca el camino a seguir: Es el momento de invertir en determinadas economías emergentes -o ya emergidas- donde se está produciendo una tremenda recuperación y crecimiento económico.Además, la guerra comercial USA-China no es más que oportunidad de oro para hacerlo a precios moderados. Y quien siga vendiendo el miedo a invertir en los mercados emergentes está desinformado y obsoleto, o bien obedece órdenes de sus superiores para vender un pescado deflacionario, recesivo y que huele muy mal ya desde que los bancos centrales abrieron el grifo para mantener en pie economías y empresas zombies.