Qué esperar cuando se está esperando… el apagón del QE.

Después de más de una década de estímulos monetarios y represión financiera donde la marea de los bancos centrales de todo el mundo ha inundado de liquidez y de demanda la deuda mundial, la música está empezando a dejar de sonar. Es la crónica de una muerte anunciada pero aún asombrosamente incrédula.

.

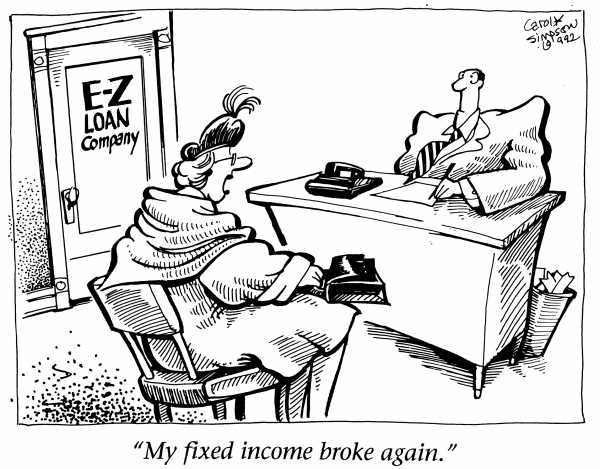

Pero a pesar de estar ante el final del camino del QE, la inmensa mayoría de los inversores más conservadores siguen quejándose del escaso rendimiento de sus carteras de renta fija, ajenos al riesgo que han asumido durante años y también al escenario al que se van a enfrentar sus activos en la nueva era de la normalización de tipos y estímulos.

.

Paul Read, co-gestor del fondo de renta fija Invesco Pan European High Income, lo advierte ya de manera sorprendentemente clara, puesto que no hay que olvidar que su sueldo depende de que los inversores sigan confiando en los bonos que él compra. «Existe una excesiva complacencia en el mercado de bonos. Los precios suben sin parar y las rentabilidades alcanzan mínimos cada vez más bajos. Sobre la base de una rentabilidad que va claramente a peor, el mercado de high yield (o bonos basura) en euros renta actualmente menos de un 2%. Las circunstancias nos lo están poniendo muy difícil.»

.

Y lo más curioso es que a pesar de que los propios pastores -al menos los más honestos- advierten a sus ovejas de que viene el lobo, el rebaño sigue exigiéndo al rabadán que les ofrezca jugosos pastos en los que seguir retozando, como han hecho desde que tienen uso de (sin)razón. Como bien dice Read, ante el cierre del grifo del QE europeo: «Las cosas se vuelven aún más complicadas teniendo en cuenta lo caros que están los mercados de renta fija. Con yields tan bajos, el riesgo es mucho mayor (…) Aunque ni la renta fija ni la renta variable ofrecen en estos momentos a los inversores el mejor punto de entrada, a los tipos actuales, las acciones lo tienen muy fácil para batir a los bonos, tanto por revalorizaciones como por dividendos»

.

Así es, el verdadero desastre que se cierne sobre las carteras conservadoras no es sólo que los rendimientos sean escasos sino que las pérdidas comiencen a apoderarse de unos activos que sus dueños, mejor o peor asesorados, compraron para precisamente evitar oscilaciones y rendimientos negativos. Porque los fondos de renta fija que aún hoy rinden despreocupadamente unos puntos preciosos, lo hacen a base de un viento de demanda, trading y tipos a favor que tienen los días contados.

.

Sin embargo, los tipos tampoco están en disposición de subir alegremente ni siquiera en los EE.UU. La inflación conseguida es anémica y Yellen se ha marchado con un estilo más dovish del que cabía esperar de su último movimiento al frente de la FED. Y es que el crecimiento económico tampoco parece que vaya a ser el que saque al mundo desarrollado del agujero de deuda en el que se ha metido -nos hemos metido- a cambio de aplazar el hambre de la insolvencia y tener pan duro para hoy.

.

En los siguientes gráficos de la presentación de Jeffrey Gundlach, de DoubleLine Capital (via Gurusblog), podéis ver como la FED ya dejó de aumentar su balance, el BoJ ha suavizado su crecimiento y el BCE ha anunciado si freno para este 2018.

Si las previsiones se cumplen, en 2019 no sólo se dejará de imprimir dinero sino que se empezarán a reducir los balances de los bancos centrales. Y para eso no están preparadas las carteras de renta fija de la mayor parte del mundo desarrollado sin sufrir pérdidas abultadas por minusvalías, insolvencias y potencial iliquidez. La relación entre aumento y disminución de compra de activos por parte de bancos centrales y su correlación directa con el precio de bonos y acciones la podéis ver claramente en el siguiente gráfico. Imaginaos ahora dicha correlación con un cierre de grifos que han regado con caudales descomunales, como jamás se habían visto en toda la Historia.

La pregunta del millón es: ¿Existen activos descorrelacionados del fin de fiesta del QE y que por tanto «garanticen» rendimientos positivos en este escenario de retirada de la marea? La respuesta es sí. Pero lamentablemente se trata de estrategias de gestión alternativa, difícilmente accesibles para el inversor retail español, condenado a comprar el pescado, fijo o variable, que vende la banca nacional. Las razones por las que es tan complicado acceder a buenos fondos multi-estrategia alternativos desde España, además del desinterés de la banca española por ofrecer productos de terceros que no compartan jugosas comisiones con sus plataformas de contratación de cabecera, son también regulatorias. Y es que la liquidez de estos fondos multi-estrategia no suele ser diaria ni semanal, sino mensual o incluso trimestral, lo que impide que sean fondos calificables bajo la directiva UCITS, que parece ser la única que la CNMV considera apta para el inversor retail español. Ello unido a que la transposición en España de la directiva AIFMD (Alternative Investment Fund Managers Directive) aún brilla por su ausencia, condena al inversor mal asesorado a la obsoleta y temeraria distribución de cartera basada esencialmente en Renta Fija y Renta Variable.

.

La gestión alternativa maneja una gran diversidad de estrategias de inversión, desde bonos ligados a catástrofes meteorológicas, compra-venta de hipotecas, de seguros de vida, etc, etc. Y una certera combinación de ellas nos asegura que la parte de no-bolsa de las carteras ganen algunos puntos de rendimiento manteniéndose totalmente al margen de las caídas que puedan sufrir acciones y bonos en los próximos años.

.

Pero no basta con abrir una cuenta en el extranjero para que un banco internacional acceda a comprarnos buenos fondos alternativos y aceptar su relativa iliquidez. Hay que tener en cuenta que la mayoría de los fondos alternativos multi-estrategia están diseñados para el inversor institucional y exigen mínimos de inversión prohibitivos para el inversor retail, con cifras de 500.000, 1.000.000 € o incluso más. Además la fiscalidad española penaliza los fondos no comercializados en España (por puro proteccionismo del sector y no del inversor) y bonifica los registrados en la CNMV mediante el diferimiento de las plusvalías y la traspasabilidad anhelada por todo inversor. Aquí cabe recordar la necesidad de poseer un vehículo personal de inversión como el luxemburgués, apto para inversores a partir de tan sólo 250.000 ó 300.000 euros, gracias al cual conseguimos el diferimiento y traspasabilidad de cualquier fondo del mundo, alternativo o no, y esté o no registrado en España para su comercialización.

.

Todo ello hace que en muchos casos, incluso dentro del propio vehículo luxemburgués, tengamos que acudir a fondos de fondos de gestión alternativa, que a cambio de su correspondiente peaje de comisión nos permiten acceder con importes de 125.000 euros a una cartera de estrategias diversificada y verdaderamente descorrelacionada de los mercados financieros. Todo un tesoro en los tiempos que corren y correrán.

[…] A continuación os dejamos con el artículo que sobre dicho abuso y fin de fiesta escribió lacalle hace un año en la web del Mises Institute. Como veréis, coincidimos mucho con Lacalle en el análisis que hicimos hace dos años en nuestro artículo “Intereses negativos y Darwin“. Y quizá os interese también releer “Qué esperar cuando se está esperando… el apagón del QE” […]

Daniel Lacalle y la nacionalización de la economía que perpetran los Bancos Centrales - Cluster Family Office 18/12/2017[…] A continuación os dejamos con el artículo que sobre dicho abuso y fin de fiesta escribió lacalle hace un año en la web del Mises Institute. Como veréis, coincidimos mucho con Lacalle en el análisis que hicimos hace dos años en nuestro artículo “Intereses negativos y Darwin“. Y quizá os interese también releer “Qué esperar cuando se está esperando… el apagón del QE” […]

Daniel Lacalle y la nacionalización de la economía que perpetran los Bancos Centrales - ChatNews 18/12/2017