Quien a día de hoy esté en negativo en 2020 algo habría podido hacer mejor.

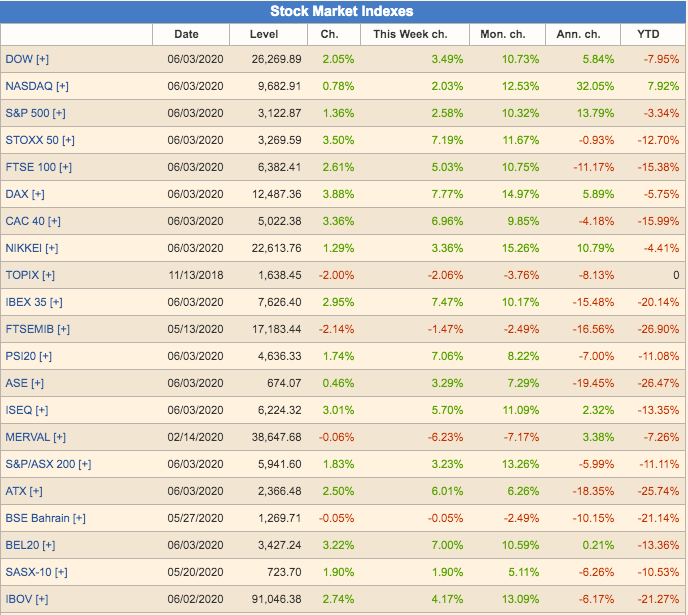

Es cierto que a día de hoy 3 de Junio del pandémico 2020 el S&P 500 está en -4% desde el nivel del inicio del año, que el Dow Jones está en -9%, el DAX alemán en -7% y que la bolsa de Hong Kong está todavía en un -15% YTD. También es verdad que las bolsas de otros países están aún más rezagadas, como por ejemplo las de Brasil, India, Rusia, Indonesia o las europeas como Francia, Reino Unido, Italia o España. Sin embargo hay otras que, por sorpresa de muchos, están ya en niveles de -2% como la de Japón o claramente en positivo como la de Dinamarca.

.

Y no todas las posibilidades de inversión se limitan a igualar los índices generales de referencia de los países, que como podéis ver en cualquier web como ésta, están aún bastante rojos en general. Podemos encontrar algunos índices sectoriales como los Healthcare, Biotech o el mismísmo Nasdaq con rendimientos positivos, a pesar de los pesares de este fatídico año.

.

Pero claro, tener una cartera repleta de fondos indexados o etfs internacionales, que repliquen sólo los índices sectoriales ganadores permanentemente, es casi tan difícil como elegir una cartera de acciones de todo el mundo que supere al mercado año tras año.

Otra posibilidad para el inversor es elegir buenos fondos de gestión activa que hayan conseguido superar durante muchos años a sus respectivos índices de referencia y que por tanto estén ya ganando dinero, neto de comisiones, para sus inversores. El problema es que para gran la mayoría de inversores minoristas (según la desafortunada nomenclatura utilizada por la regulación española), encontrar fondos que consigan un alpha sustancial y superen a sus índices de manera consistente y sostenida en el tiempo, suele ser tan difícil o más que acertar las acciones o los índices de sectores ganadores.

.

Aquí cabe recordar lo que explicamos en «Por qué los grandes inversores internacionales no invierten en los mismos fondos que tú» respecto a los fondos que superan consistentemente a sus índices de referencia. Haberlos haylos, pero los inversores deben disponer de un volumen de cartera de varios millones para superar los mínimos que suelen exigir estos fondos para inversores profesionales o institucionales.

.

Afortunadamente también pueden acceder a ellos por la puerta trasera, o sea a través de fondos de fondos luxemburgueses cuyos mínimos se reducen a 125.000 euros, ya que la legislación de Luxemburgo considera a un inversor profesional (no minorista) a partir de dicho importe de inversión mínima, y aglomeran volumen suficiente para cumplir con los mínimos exigidos por cada fondo institucional. Lógicamente la composición de esas carteras de fondos de fondos para profesionales o institucionales puede tener mayor o menor calidad, superando o no a los respectivos índices de referencia, puesto que obviamente suponen una comisión añadida a los rendimientos netos que obtienen los fondos institucionales subyacentes. A nadie se le debe escapar que el hecho de ser un fondo para inversor profesional no garantiza que supere a su respectivo índice, ya que la mediocridad abunda también entre los fondos institucionales. Dicho esto, el fondo de fondos luxemburgués que venimos utilizando para nuestros Clientes menores también ha entrado en terreno positivo esta semana, siempre hablando de rendimientos netos para el inversor, claro está.

Por todo ello, quienes a día de hoy sigan en negativo en lo que va de año, algo habrían podido hacer mejor, puesto que hay opciones para invertir un mínimo de 125.000 euros superando en rendimientos netos a los grandes índices internacionales. Y esa superación, ese recorte sistemático en días semanas o meses en el periodo de recuperación de las pérdidas generadas por sell-offs como el del pasado mes de Marzo, supone una abismal diferencia en el rendimiento que vamos a conseguir a largo plazo. Porque la calidad de un fondo o una gestión de cartera no -sólo- se mide por una menor caída en periodos de crash o una mayor subida en los de euforia, sino sobre todo por la velocidad de la recuperación de las pérdidas después de un drawdown generalizado. Esa es la clave de los que superan consistente y permanentemente a los índices, y el grado en el que lo consiguen es determinante para la evolución de nuestros beneficios en los próximos años (lógicamente también sería determinante para la evolución de nuestros rendimientos invertir más en perdiodos de crash a precios de derribo, pero de eso ya hablamos en plena tormenta bursátil).

.

Por eso no es lo mismo empezar a ganar dinero en 2020 ya el 3 de Junio, antes de que lo hagan los grandes índices generalistas de las principales bolsas mundiales, que hacerlo a finales de mes, durante el verano o incluso más tarde. Y las condiciones de los Mercados en este 2020 suponen la mejor prueba del algodón para tomar el pulso a la calidad de nuestras carteras. Obviamente los Mercados subirán y bajarán y volverán a subir en las próximas semanas, y cada día las cifras bailarán enormemente. Pero quien hoy 3 de Junio siga en negativo YTD, bien sea con carteras de acciones seleccionadas por él mismo, bien sea con carteras de fondos de gestión pasiva sectoriales o con fondos de gestión activa, que no se haga trampas al solitario, algo habría podido hacer mejor.