El NIRP de Draghi, los Reverse Yankees y el DDO

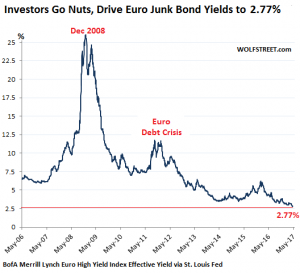

A finales de la pasada semana ocurrió algo inaudito, algo absurdo incluso entre los absurdos de este New Normal en el que nos han metido los Bancos Centrales: El rendimiento medio de los bonos basura (los más arriesgados e insolventes de los bonos corporativos) denominados en Euros cayó hasta niveles récord del 2,77% anual.

.

Ya el 26 de Abril se batió el hito de lo absurdo de la política de yields negativos del BCE, cayendo el rendimiento de la deuda más insolvente por debajo del 3% por primera vez en la Historia.

.

Comparativamente, la deuda que se considera más líquida y segura del mundo, los bonos del Treasury norteamericano a 10 años, ofrecen un rendimiento del 2,33% anual, y el Treasury a 30 años rodea el 3%.

.

El siguiente gráfico de BofA Merrill Lynch Euro High Yield Index nos muestra la locura existente en la Eurozona:

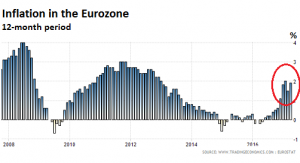

Y no es que estos yields ridículamente bajos sean fruto de una deflación galopante, a pesar del alarmismo creado en los últimos meses, no. La inflación oficial anual viene siendo del 1,9% y como vemos en el siguiente gráfico, no parece que vaya a desaparecer a corto plazo.

En otras palabras, el rendimiento medio real de los bonos basura, una vez descontada la inflación reconocida oficialmente, según vemos en los dos índices de más arriba es ahora tan sólo del 0,87% anual! Ese es el retorno que los compradores/inversores en bonos consiguen por prestar su dinero a empresas con ratings basura e insolvencias manifiestas durante años, con riesgos de defaults (reconocidos por Fitch, Moody’s y S&P) en el horizonte más que considerables.

.

Con este panorama, evidentemente, no sólo las empresas europeas quieren levantar dinero fresco. Como moscas a la miel acuden también empresas americanas en busca de euros de incautos inversores europeos a cambio de intereses ridículos. Son los llamados «Reverse Yankees», o emisiones de empresa americanas en euros, ávidas de crédito cuasi gratis. Pero por qué los inversores europeos ofrecen su dinero a deudores insolventes a cambio de tan poco? Acaso los inversores europeos se han vuelto locos? Mejor que no os responda…

.

La respuesta la encontraremos en los esfuerzos de Draghi por aplicar su ahora reducido QE de 60.000 millones de euros anuales, en el cual caben bonos soberanos, «covered bonds», bonos con grado de inversión (IG) y ABS. Adicionalmente Draghi recortó los tipos hasta un negativo -0,40%, intensificando así el encarecimiento de los precios de la deuda y comprimiendo por tanto los yields o rendimientos de toda la deuda, tanto soberana como corporativa (financial repression). Lo que el BCE no compra directamente son bonos basura, pero eso no quiere decir que no acabe con ellos en sus armarios (balances), ya que ha comprado y comprará papel que con el tiempo se ha convertido en basura. Y nadie podrá decir que ha sido una desgracia acontecida que nadie pudiese sospechar, puesto que mucha de esa deuda ya era basura antes de ser comprada y se le hizo un upgrade de rating a martillazos para que pudiese caber en los requisitos políticamente correctos del BCE.

.

Como resultado de ese QE y la política de NIRP (Negative Interest Rate Policy), numerosos bonos corporativos están hoy cotizando con rendimientos por debajo de cero. Por ejemplo el bono alemán a 5 años está en el -0,33%, lo cual somete a los inversores a un profundísimo -2,23% una vez deducida la inflación oficial! Obviamente los inversores que quieren conseguir rendimientos netos (superando la inflación) positivos, deben lanzarse en brazos de deuda basura, mucho más insolvente y arriesgada. O bien deben volar hacia otras divisas, como la deuda en USD. Estos son los Refugiados del NIRP, que «emigran» a otros lares evitando los devastadores efectos de su deuda autóctona.

.

La pregunta del millón es por qué estos afectados por el NIRP arriesgan tanto a cambio de tan poco. Muchos son inversores institucionales que están obligados a comprar bonos en euros, como por ejemplo compañías de seguros y fondos de renta fija en euros. Además, con la subida de tipos en USA, ni siquiera es ya casi gratis la cobertura de divisas EUR/USD, como hace un par de años. Con lo cual, dichos institucionales están condenados a comprar papel mojado a precios desorbitados y a cambio de yields ridículos. Y tampoco debemos olvidar que dichos institucionales gestionan dinero ajeno y no propio, lo que llamaremos DDO (Dinero De Otros), haciendo más fácil asumir el pan para hoy y el hambre de mañana, cuando esa deuda se impague o su cotización vuelva a precios más razonables y genere ingentes pérdidas a los incautos inversores. Y es que los gestores de esas instituciones cobran por colocar esos flujos gigantescos de DDO, y lo hacen siguiendo la corriente del resto de instituciones. Porque cuando llegue el colapso y las pérdidas, no estarán solos, ya que el resto de institucionales sufrirán igual que ellos. DDO que explotará en la cara de todos, de manera muy repartida y poco inculpatoria.

.

Cuanta más deuda compra el BCE, más bajos son los yields en un perfecto pez muerde-colas, amén de otros perjuicios de consecuencias incalculables. Inundar de dinero el mercado de bonos es la perfecta huída hacia adelante, satisfaciendo los rendimientos y plusvalías que necesitan quienes compraron ayer o el pasado año. Hay que jugar mientras la música siga sonando, y ninguna institución va a parar antes del desastre.

.

Además de los inversores institucionales, también se venden bonos basura a precio de oro a los ahorradores retail, incautos inversores que meten su dinero en los fondos «seguros» y «garantizados» que les venden sus encorbatados y simpatiquísimos banqueros de confianza (sic). Y lo ocurrido en los últimos años, en los que la música ha seguido sonando sin parar, les da la razón! ¿Quien no ha ganado dinero comprando ese papel mojado (soberano o corporativo) en los últimos 5 años? ¿Por que no puede seguir siendo así los próximos 5? Algo parecido pensó el pavo el día antes de Navidad…

.

Pero la realidad es que cada día más y más emisores acuden a la barra libre europea. Desde bancos españoles desbocados, hasta la compañía petrolera mexicana Pemex, que colocó 4,3 billones de euros hace tan sólo un par de meses.

.

Pero los bonos no son como las acciones. Los bonos se amortizan (si se tienen durante el tiempo suficiente) a la par. Si se llega a vencimiento, con estos tipos comprimidos, sólo se puede ganar dinero si se han comprado previamente con un descuento. Pero en el escenario actual, lejos de eso, los bonos se están comprando en el mercado secundario por encima de la par! Y ese sobrecoste va desapareciendo a medida que nos acercamos al vencimiento, esa es una ley universal que raramente falla. ¿Cuál es pues la esperanza de todo tenedor, traders y hedge funds de bonos en euros con sobrecoste? Pues quitárselos de encima lo suficientemente pronto como para ganar unos pipos antes de que sea demasiado tarde. Pero para los institucionales que los deben mantener hasta vencimiento porque su modelo de negocio así lo exige, no habrá final feliz posible. A no ser que algún institucional espabilado le pase la patata caliente a tiempo a otras manos menos expertas y más inocentes, eso sí, en forma de productos bancarios que ofrecen el triple que un depósito, «con total seguridad».

.

Vía wolfstreet.com